|

|

||

|

Versicherungen und Absicherungen,Teil 2: Personenabsicherung: RAV (RisikoAblebensVersicherung): wurde früher oftmals von den Kreditinstituten als Kreditabsicherung gefordert. Die Kosten dafür, sofern diese als Auflage zur Kreditentscheidung nötig war, wurden dem Effektivzinssatz zugezählt. Wird der Verzicht bei Selbsttötung verlangt, sprich die Vereinbarung der Selbstmordklausel in den Versicherungsvertrag aufgenommen, kostet diese je nach Versicherungsunternehmen 1 - 2 Promille der Versicherungssumme. Es gibt auch Unternehmen, die die Summe auf z.B. 150.000 € limitieren. Bei der RAV werden grundsätzlich 2 Varianten unterschieden: die Kreditrestschuldversicherung mit fallender Versicherungssumme. Bei dieser fällt die Versicherungssumme jährlich, im gleichen Ausmaß wie die Kreditschuld. Sie wird im Idealfall in der Höhe des Kreditzinssatzes abeschlossen, damit das Verhältnis stimmt. sowie die Risikoversicherung mit konstant gleichbleibender Versicherungssumme über die gesamte Laufzeit. Die Kreditrestschuldversicherung ist logischerweise die günstigere Variante, da die VSS wie gesagt analog dem Tilgungsplan des Kredites fällt. Diverse Zusatzdeckungen wie Prämienbefreiung bei Berufsunfähigkeit sowie besondere Freizeitrisiken können vereinbart werden. Krebszusatz nur bei der konstanten Variante. Die dritte Variante ist die Absicherung auf 2 verbundene Leben. Meist ergibt sich hierbei kein Prämienvorteil, jedoch zwei große Nachteile: 1) Bei gleichzeitigem Tod beider Versicherungsnehmer (VN) wird die vereinbarte Summe nur einmal ausbezahlt. 2) Stirbt eine der beiden versicherten Personen während der LZ, ist der gesamt Vertrag beendet. Dies ist mitunter bei einem neuerlichen Versicherungsabschluss mit erheblichen Zuschlägen aufgrund des Alters und/oder möglicher Krankheiten verbunden bzw. schlichtweg gar nicht mehr möglich. Zwei Einzelverträge umgehen aber diese beide Nachteile. Auch wenn nicht dezidiert gefordert von der Bank, würde ich immer eine Risiko-Ablebens-Versicherung empfehlen. Als Absicherung nicht geeignet sollen Er- und Ablebensversicherungen erwähnt sein, da hier die versicherten Ablebensummen zu niedrig und die Prämien für vernünftige Summen viel zu hoch sind. Das gilt auch für fondsgebundene LV´s. Unfallversicherung: als Option möglich und wichtig. Deckt bei schweren Unfällen und dauernder Invaldität die finanziellen Folgen (Stichwort behindertengerechte Hausumbauten) einer Dauerinvalidität ab. Man sollte bei seinem Versicherer nachfragen, ob die Bauhelfer mitversichert sind. Denn manche Anstalten bieten dies kostenlos an, meist in Kombination mit einer Rohbauversicherung. BU: schön langsam kommt dazu auch in Österreich ein Bewusstsein auf. Gerade in jungen Jahren uneingeschränkt empfehlenswert, da oftmals keine Leistungsausschlüsse drohen und eine günstige Prämie erzielt werden kann. Die BU leistet bei Unfall UND Krankheit (z.B. bei Erkrankungen des Bewegungsapparates, Herz- und Kreislauferkrankungen, BURN OUT, ...) analog der Einstufung der Sozialversicherung ab einer 50%igen BU-Einstufung. Der Leistungsfall wird somit nach Einstufung der SV und einer internen Prüfung abgehandelt. Die BU-Rentenberechnung sollte nicht Daumen mal Pi erfolgen, sondern anhand der tatsächlichen Daten wie Beruf, Einkommen, Familienstand, Ausbildung. Der Pensionslückenrechner spuckt nach Eingabe dieser Informationen die dementsprechende BU-Rentenlücke aus. Diese Versicherungsbasics sind für mich die wichtigsten und sinnvollsten Absicherungsmöglichkeiten und können miteinander kombiniert werden. Zu guter letzt möchte ich noch die Krankenzusatzversicherung erwähnen, die je nach Tarifkombination stationäre Kosten im Krankenhaus sowie ambulante und privatmedizinische Belange abdeckt. Bei Fragen, bitte fragen 😊.

|

||

|

||

| Hallo speeeedcat, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

Das trifft sich, da ich gerade ein altes Angebot für die BU von meiner Betreuerin aktualisieren lasse, gut. Was sind den aus deiner Sicht sinnvolle Optionen/Leistungen die unbedingt in eine BU gehören. Eine weitere Meinung schadet nie 😉 Ich habe mich gestern zum vergleichen auch etwas mit dem Online-Rechner von Dialog (Teil von Generali, kennst du sicher) gespielt. Was wären dort diese sinnvollen Optionen? |

||

|

||

|

Gratuliere generell zur Entscheidung, eine BU abzuschließen;). Dialog ist halt eine reine online-Geschichte und eine Tochter der G. Ich biete grundsätzlich nur G an. Die wichtigsten Sachen: Ich berechne die Höhe der BU-Rente nicht DaumenxPi, sondern nach dem Pensionslückenrechner. Eine Erhöhung der Berufsunfähigkeitspension ohne neuerliche Gesundheitsprüfung bei bestimmten Lebensereignissen. Leistungsanpassung (Wertsteigerung): um auch künftig den Wert deiner BU-Pension zu erhalten, solltest du eine Wertanpassung in den Vertrag mit aufnehmen. Bei finanziellen Engpässen sollte die Möglichkeit bestehen, die Berufsunfähigkeitsversicherung vorübergehend auf die Mindest-BU-Pension zu reduzieren (12 - 24 Monate üblicher Weise). Die Erhöhung auf die zuletzt versicherte Berufsunfähigkeitspension erfolgt ohne neuerliche Gesundheitsprüfung. Die Meldepflicht bei einer Berufsänderung sollte ausgeschlossen werden, damit bist du bei einer Änderung deiner berufliche Situation nicht verpflichtet, dies zu melden. und am wichtigsten, der Verzicht auf die abstrakte Verweisbarkeit: wenn du im letzten Jahr deiner ausgeübten Tätigkeit berufsunfähig wirst, solltest du nicht auf eine andere zumutbare Tätigkeit verwiesen werden können. DU entscheidest selbst, ob du einen anderen Beruf ausüben möchtest oder nicht. lg

|

||

|

|

||

|

||

|

Danke für die Infos! Überlege schon seit 2-3 Jahren immer wieder mal, aber jetzt wirds Zeit. Das alte Angebot ist eh auch von G. Bei D habe ich mich nur mal mit den Rechnern gespielt. Auch den Rechner zur Lückenbestimmung um eine Basis zu haben. Eine Frage noch: Wie stehst du zum Thema Alter beim Versicherungsablauf (z.B. 65 oder 67-Jahre)? Die letzten Jahre kosten natürlich entsprechend mehr. Da in Zukunft das Antrittsalter sicherlich noch erhöht wird, hätte ich trotzdem zum maximalen Endalter tendiert. Oder reicht es sowieso aus, dass ich bei gesetzlichen Änderungen verlängern kann? |

||

|

||

|

Danke für die Zusammenstellung der Infos. Bezüglich RAV für Kreditbesicherung / Absicherung würd mich interessieren welche Anbieter als empfehlenswert einzustufen sind oder ist der Anbieter generell egal solange die Produkte mit dem Übereinstimmen was man als Anforderung stellt? zb: linear fallend, 2 Verträge, Fristverzicht und go für das günstigste Angebot nach effektiv Kosten? Die Verträge haben ja lange Laufzeiten (30y) sollte man hier nicht auch auf sowas wie Bonität schauen? |

||

|

||

|

Bitte gerne ☺️. Ich gehe bei meinen Kunden immer auf Endalter. Das ist aktuell mit 65 definiert. Klug, so würde ich das auch angehen, siehe oben. Ich denke dass wenn das EA EA [Energieausweis] angehoben wird, auch eine Möglichkeit geben wird, die BU dann auf die neuen Endalter-Gegebenheiten anzupassen. Lg |

||

|

||

|

Bitte gerne ☺️. Ja, das würde ich so sagen. Wie gesagt, ich bin hier mit G unterwegs, kenne somit deren Produkt sehr genau und auch die Leistungsabwicklung im traurigen Anlassfall. Bei der Prämienzahl- und Versicherungsdauer aufpassen, da gibt es oft gravierende Unterschiede. Nein. Denn sowohl Er- und Ablebensversicherung werden in den Deckungsstock ausgelagert, der die Kundengelder veranlagt und ein Sonververmögen darstellt (bei G rund 5 Mrd. Euro). Dieser fällt per Definition nicht in die Insolvenzmasse bei einem Konkurs des Versicherungsunternehmes, die Gelder gehört also der Versichertengemeinschaft. Lg

|

||

|

||

|

Ja das hab ich schon bemerkt. Beantwortet meine Frage zu 100 Prozent, vielen Dank! Lg |

||

|

||

|

Sehr gerne ☺️ |

||

|

||

|

Das ist ein guter Punkt. Der oben bereits beschriebene Deckungsstock mit seiner Eigenschaft als Sondervermögen muss jedenfalls die Forderungen an die Versicherung decken können und ist regulatorisch durch die FMA überwacht. Diese bestellt auch einen Treuhänder ohne den die Versicherung keine Verfügung über die Assets, die dem Deckungsstock zugeordnet sind, hat. Wenn sich nun einer die Frage stellt, ob die (naturgemäß konservativ veranlagten) Vermögenswerte in der starken Zinsanhebungsphase ein Problem für die anleihenlastigen Assets haben (ähnlich wie für viele Banken, die keine oder zu wenig Zinsabsicherung betrieben haben und zum Teil damit erhebliche Probleme haben): Versichungen können diesbezüglich nach UGB (Unternehmensgesetzbuch) bilanzieren, bedeutet: Der Barwert der Forderungen an die Versicherung wird nicht mit dem aktuellen Marktzins ermittelt, sondern mit dem vereinbarten Rechenzins und die veranlagten Assets können durchgehend mit 100 bewertet werden. Dadurch ist das System sehr stabil. Auch liquiditätsseitig gibt es gegenüber Banken hier eine weitestgehend komfortable Situation. Selbst wenn viel Lebensversicherungen vorzeitig aufgelöst werden, sorgt der zum Teil deutliche Abschlag gegenüber dem bis dahin eingezahlten Kapital für ausreichend Reserve. |

||

|

||

|

Thema PV - Haftpflichtversicherung bei Vergabe und Selbsterrichtung mit "Nachbarschaftshilfe": eine Haftpflichtversicherung des ausführenden Betriebes ist immens wichtig und sollte vor Beauftragung des Professionellen unbedingt nachgefragt werden, ob es eine solche gibt. Nicht nur wegen Brand- oder Sturmschäden, vielmehr auch bei möglichen Schäden gegen Leib und Leben. Denn gerade da wird es richtig teuer: wenn zum Beispiel durch fehlerhafte oder fehlende Sicherungen, falsches Material oder generell durch nicht normgerechte Ausführung Personen Schaden nehmen. Denn: Haftpflichtansprüche bei fehlender Versicherung werden in voller Höhe an den Verursacher regressiert, z.B vom Krankenhausträger bis hin zur Reha-Klinik. Weiters kann es zu einer möglichen Rentenzahlung an den Geschädigten, bis zu dessen Lebensende, führen. Der Verursacher (Betrieb, Privatperson, usw.) haftet bei fehlender Versicherung und unzureichender Deckung oder Versicherungssumme darüber hinaus mit seinem Privatvermögen. Man kann sich selber als Versicherungsnehmer gegen Sturm- und Brandschäden versichern. Im Schadensfall wird ein Gutachter jedoch sehr genau prüfen, ob die Anlage und die Arbeiten normgerecht ausgeführt wurden (Stichtwort Brandschutz, Ballastierung, ...). Also nicht nur bei Firmenvergabe, sonder auch bei "privat" montiertierten Anlagen. |

||

|

||

|

Aktuelle G....i.-Richtlinie PV-Anlagen (wird bei der Konkurrenz vermutlich ähnlich sein): Aufgeständerte Photovoltaikanlagen, also nicht mit dem Gebäude verbundene wie z.Bsp. auf Flachdächern, sind nur durch eine Elektronikversicherung für Photovoltaikanlagen mitversichert. Wenn die Installation nicht durch eine Fachfirma erfolgte, müssen (eh logisch) die Normen auf jeden Fall eingehalten werden. Dies betrifft Eigenheim- sowie Gewerbeversicherungen. |

||

|

||

|

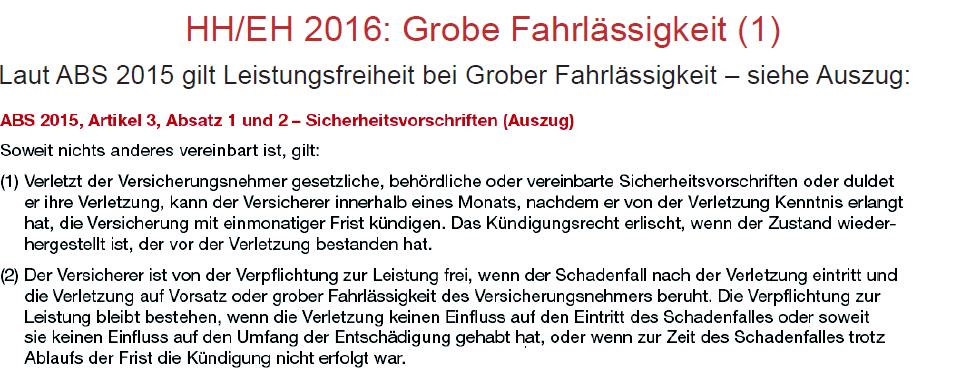

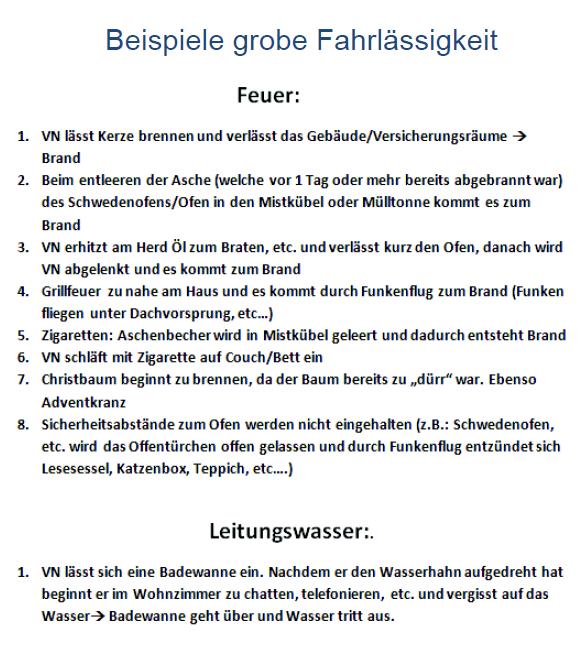

Grobe Fahrlässigkeit, gehört in den Versicherungsthread: Bez. Schwarzbau: es muss eine Fertigstellungsmeldung geben. Wenn behördliche oder gesetzliche Auflagen nicht eingehalten werden, besteht Leistungsfreiheit. Ich hatte voriges Jahr zwei Total-Brandschäden, bei beiden wurde die Fertigstellungsmeldung aber nicht verlangt. Grobe Fahrlässigkeit wurde jedoch sofort abgefragt. Die Schäden gingen jeweils in die Hunderttausde. Bei der E-Installation ist eine Abnahme durch einen konzessionierten Elektriker nötig. Wenn du nachträglich selber was änderst, könnte es da durchaus Probleme geben. Hier die genaue Definition der Ausschlüsse:  Und hier Beispiele, die Deckung finden:  |

||

|

||

|

Link zur Berufsunfähigkeitsversicherung im Forum: https://www.energiesparhaus.at/forum-berufsunfaehigkeitsversicherung/65430 |

||

|

||

|

Aufgrund der enormen Hochwasserschäden im Herbst 2024 passen heuer viele/die meisten/alle Versicherer bei Konvertierung/Neuabschluss die Eigenheim-Prämien an, reduzieren Rabatte oder zeichnen manche Risken (z.B. Hochwasserdeckung in Hochrisikozonen) GAR NICHT MEHR. Tipp: wer z.B. die PV-Anlage noch nicht in den Versicherungsvertrag eingeschlossen hat, eine Mehrdeckung in der Hochwasser möchte oder An- und Zubauten noch nicht inkludiert hat, sollte bald mit dem Versicherer/Betreuer Kontakt aufnehmen und dies noch vor einer möglichen Anpassung erledigen. |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]