|

|

||

|

Alles richtig, Equity. Aber wer legt 15 € monatlich in einen ETF an? Und seit wann sind ETF' s tres chic? Seit 10 Jahren? Ich behaupte mal frech, dass für den Wald- und Wiesensparer diese 25 Euro Gehaltsumwandlung eine recht gute Alternative zu Wertpapieren darstellen, ohne sich in die ETF-Materie einarbeiten und auch ständig ein Aug' drauf haben zu müssen. |

||

|

||

|

Bitte verschone uns mit deiner "Steuer für die Allgemeinheit"! Woman an a Mission? Ich denke, die meisten hier im Forum zahlen genug Steuern und "wollen" nicht noch freiwillig mehr Steuern zahlen - nämlich in einem absoluten Hochsteuerland. |

||

|

||

|

Man bekommt höchstwahrscheinlich ja auch selbst mehr Ertrag. 🙂 Gut für den Anleger, gut für die Allgemeinheit. Nur halt schlecht für Wüstenrot. 😎 |

||

|

||

|

Danke für das Key Word, damit ist alles gesagt. |

||

|

||

Garantien in Bezug auf Geldanlage sind IMMER sehr teuer durch unterdurchschnittliche Performance zu bezahlen. Kann sich einreden lassen wer mag. Ich halt nicht. Ich nehme lieber die Chance auf eine deutlich bessere Performance (nach KEST).  |

||

|

||

|

hm ... ja, das war auch der Grund warum ich das Ding damals abgeschlossen hab weil es "vom Unternehmen und vom Betriebsrat empfohlen wird" ... warum auch immer und "ist ja nicht viel Geld" Ich hab mir das jetzt nochmal durchgerechnet - und der garantierte Auszahlungsbetrag entspricht einer jährlichen Wertsteigerung von 1,22 % ... wow ... bei einer durchnittlichen Inflation seit 2006 von 2,6% Anhand des aktuellen Rückkaufswertes (nach immerhin 17 Jahren) inkl. Gewinnbeteiligung ist von einer Verzinsung um die 0,0% auszugehen 🤣 ganz ehrlich ... bevor ich das der Wüstenrot schenke zahl ich lieber mehr Steuern EDIT: aber immerhin hat mir das jetzt die Augen für ein paar andere von diesen Wüstenrot-"Vorsorge"-Produkten geholfen, die performen mangels Steuerbonus noch sehr viel beschissener 🤣🤣 Danke und auf wiedersehen ... |

||

|

||

|

Hallo Gawan, hier gibt es dazu Erfahrungen und Preise: Wüstenrot - Steuerbegünstige Gehaltsumwandlung - Fragwürdig ? |

||

|

||

| Hallo Gawan, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

Ebenso richtig, die Frage stellt sich realistisch nur für Leute die entweder ohnehin selber anlegen und die 15 Euro draufpacken (und sei es nur um selber die Kontrolle zu haben) oder die netto mehr rausbekommen würden wie 15 Euro weil das Einkommen zu gering ist. Die zweite Gruppe ist zwar hier nicht aktiv, aber darf man auch nicht vergessen. Immerhin ist das Medianeinkommen ziemlich genau bei der Schwelle von 30 zu 40% ESt und bei 30% oder weniger wird es deutlich unattraktiver. Ein Drittel zahlt gar keine ESt und da ist die Sache dann ohnehin klar. Verdient man darüber ist es dafür eben absolut eher vernachlässigbar, aber kann man halt mitnehmen, das habe ich eh nie bezweifelt. Und klar ist die breite Zugänglichkeit zu ETFs & Onlinebrokern ein relativ neues Phänomen (wobei wir uns da auch eher den 20 Jahren annähern, die Zeit vergeht) und die Gehaltsumwandlung gibt es bereits seit 1988, aber das kann genauso ein Gegenargument sein, manche Produkte überleben sich halt weil die Alternativen besser/billiger/einfacher werden und sie selber halt still stehen. Auch weil der Höchstbetrag seit 1988 gerade mal von 4000 ATS auf 300 Euro um etwa 10% gestiegen ist (der VPI im selben Zeitraum um über 150%). |

||

|

||

|

Ist das jetzt euer ernst...? Wegen diesem Peanut-Betrag drüber philosopieren ob man nicht doch auf den Steuervorteil verzichtet und die (netto) 15€ monatlich (zusätzlich) in ETFs anlegt? Dass klassische Deckungsstockversicherungen nur minimale Renditen ausweisen ist klar und ist soweit bekannt. Noch schlimmer, wenn die Prämie wie hier so klein ist und die Fixkosten der Polizze verhältnismäßig viel Performance fressen. Aber der entscheidenede Punkt ist hier, dass die Performance nicht vom Produkt sondern vom Steuervorteil generiert wird 5% (netto) mit null Risko und Wertschwankung ist ein no-brainer. Nehmen, danke sagen und fertig. Bei vorzeitiger Auflösung würde ich mich schlau machen, ob das eine Nachversteuerung auslöst. Vertragsauflösungen sind meines Wissens nur bei Pensionsantritt oder Dienstgeberwechsel unproblematisch.

|

||

|

||

|

Ich hab mich auch irgendwann mal für sowas entschieden. Ich schau dort aber bewusst nicht rein und freu mich irgendwann mal über "a bissl Geld". |

||

|

||

|

Nachtrag. Es gibt auch die Möglichkeit, die Bezugsumwandlung nach § 3 1 15 in Form einer Fondsgebundenen LV abzuschließen. So habe ich das vor 20 Jahren gemacht. Ich hab meinen Dienstgeber gebeten den zu Grunde liegenden Rahmenvertrag dahingehend zu adaptieren, dass nicht nur die klassische Deckungsstockvariante geht. Hab 2004, als es noch keine ETFs gab, einen globalen Aktienfonds genommen. Performance selbst bezogen auf die 25€ schön positiv (mit ~3%) bzw. bezogen auf 15€ Monatsprämie >8%. Beides natürlich dann netto 😎. |

||

|

||

|

Danke, denn genauso so sehe ich das auch. |

||

|

||

|

Wenn jemand 15€ monatlich für 38 Jahre anlegt, dann wären das bei 8% p.a. (was durchaus im Bereich des Möglichen liegt) nach KEST immerhin 33.000 EUR bei eingezahlten 6.840 EUR. Und wenn's eher schlecht läuft, dann würde man das Gleiche wie beim Garantieprodukt bekommen. Außerdem stockt man bei einem selbstverwalteten ETF Portfolio den Betrag pro Monat eher auf als bei einem gedeckelten Produkt. Über die Jahrzehnte geht's also nicht mehr nur um Peanuts... |

||

|

||

|

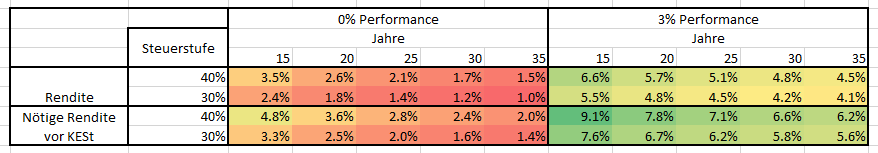

Nur zur Einordnung, den "alten" iShares MSCI World (ohne Core) gibt es seit 28.10.2005. Mittlerweile gibt es bessere (billigere) Produkte, aber auch mit dem "überteuerten" World-ETF hätte man seither +249,58% gemacht, annualisiert 7,0%, also nach KESt gute 5%. Der reine Steuervorteil im selben Zeitraum (Annahme 40% Grenzssteuersatz) wäre mittlerweile annualisert bei 2,8% (natürlich netto) und sinkt mit jedem weiteren Jahr (in 10 Jahren wären es nur mehr 1,8%). Es braucht also schon ein bisschen Performance aus dem Produkt (wie eben im Beispiel mit 3%) damit es langfristig lohnt, sonst ist irgendwann auch der doppelte Steuervorteil weg. Zur Verdeutlichung eine ganz schnelle (nicht ganze exakte) verallgemeinerte Rechnung, mit 15-35 Jahren Laufzeit, 40% oder 30% Grenzssteuersatz, 0% oder 3% Performance und der Rendite bzw. der nötigen Rendite vor KESt (und bereits nach allen Kosten) um auf diese mit einer alternativen Anlage nach KESt & Kosten zu kommen. Laufzeit, Steuerstufe und Performance machen da sehr wohl jeweils einen riesigen Unterschied, in der Kombination natürlich umso mehr.  Klar sind es hier Peanuts, aber die eigene Situation zu berücksichtigen (und 5 Minuten nachrechnen) ist grundsätzlich bei der Geldanlage immer eine gute Idee. |

||

|

||

|

wie und wo findet man solche am besten ? :) |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]