Tilgungplan Bankaustria

|

|

||

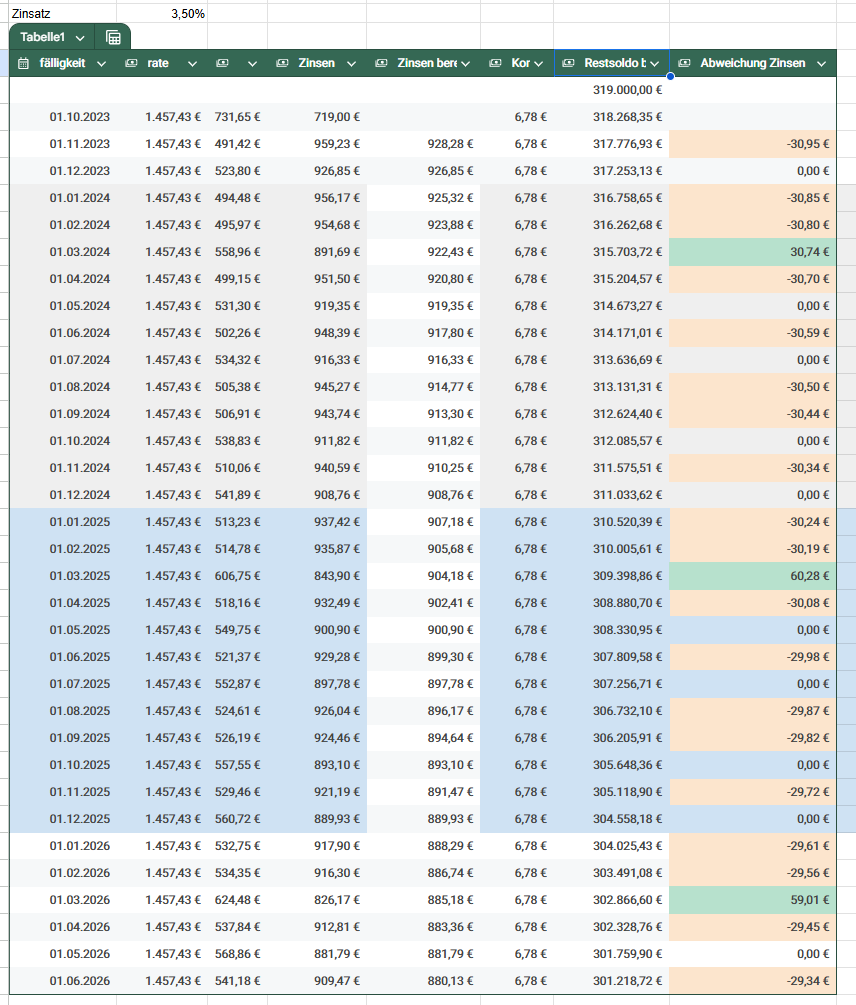

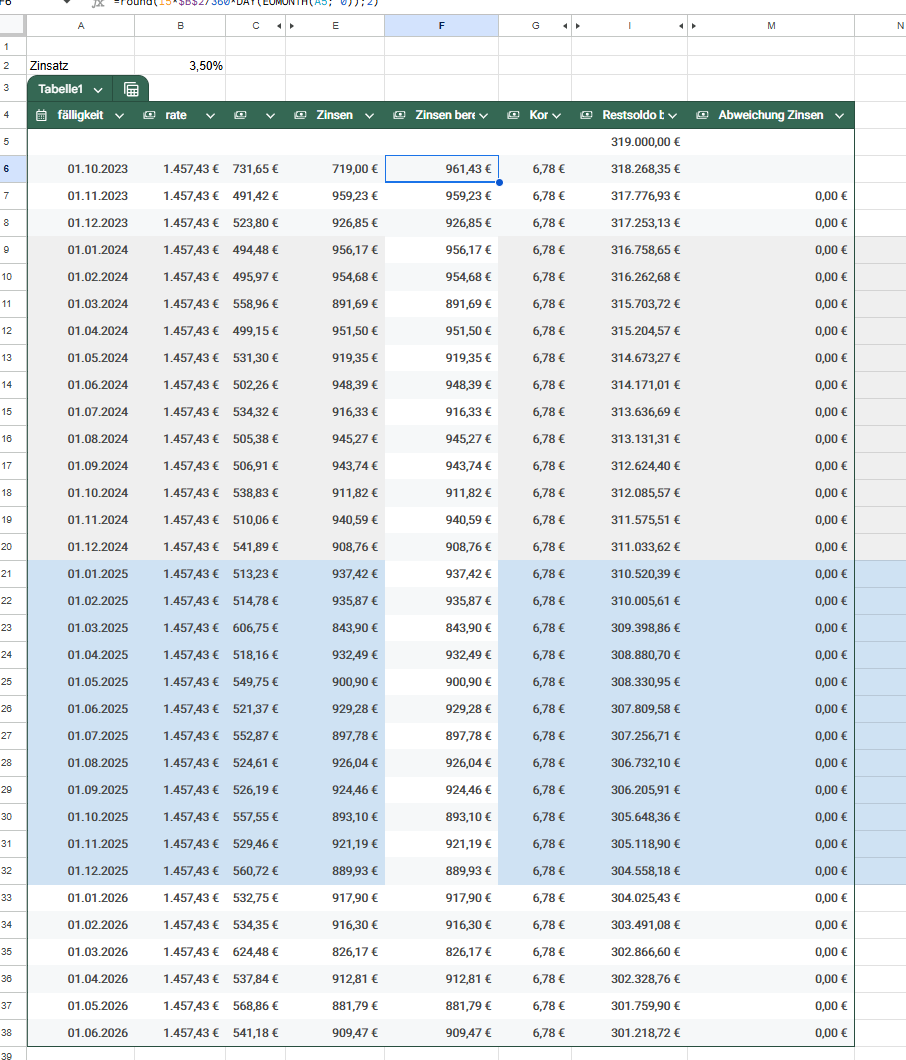

Hi, das Problem ist eindeutig die Gewichtung der Zinsen ... das Delta entspricht immer +-1 oder 2 Tage. Die Bank rechnet wohl mit act/360 oder act/365. Falls du das versucht hast, probier es nochmal  (Zinssatz p.m.= Zinssatz p.a. * tats. Anzahl Tage im vorh. Monat / 360 oder 365) (Zinssatz p.m.= Zinssatz p.a. * tats. Anzahl Tage im vorh. Monat / 360 oder 365) Die Zinsen am 1. des Monats richten sich nach der aushaftenden Summe im Vorgängermonat ... erkennt man auch schön daram, dass im März 24 nur 1 "Tagessatz Zinsen" fehlt (Feb hat im Schaltjahr 24 29 Tage) und im März 25 2 Tagessätze (Feb 25 hat 28 Tage) |

||

|

||

|

Gerade schnell nachgerechnet: Mit Zinsen(n) = Restschuld(n-1) * 0.035 * (n-1) / 360 geht es sich eh genau aus |

||

|

||

|

Ja, Bank Austria rechnet: Restschuld Vormonat * Zinssatz * Tage Vormonat / 360 Nach Sondertilgungen sinds dann immer falsch, da der Tilgungsplan nur alle drei Monte angepasst wird, bei Fixzins. |

||

|

||

|

hoppla ... statt "(n-1)" sollte da "Tage(n-1)" stehen😬 |

||

|

||

juhu das wars!  das ist nun die formel sollte das mal jemand brauchen Zinsen berechnet =round(I5*$B$2/360*DAY(EOMONTH(A5; 0));2) Zinsen berechnet =round(Restsaldo-vormonat*Zinssatz/360*DAY(EOMONTH(Datumvormonat; 0));2) DANKE nachmal!

|

||

|

||

|

kann das richtig sein, dass wenn ich mit November 2024 - 25.000€ Sontertilge über die Restliche Laufzeit bei gleichbbleibenter Rate ca. 14.000 an Zinsen spare? und sich die laufzeit um ca 4 Jahre verkürzt - oder hab ich da einen denkfehler wiedermal danke |

||

|

||

|

Kannst du mir deine Tabelle als gesamtes freigeben? Die Werte würde ich natürlich durch meine ersetzen :) |

||

|

||

|

ich würde es ja freigeben ist aber mit meinem google Account verknüpft und dort sieht man meinen Namen und ehrlichgesagt das möchte ich nicht ... wenn du eine andere Idee hast wie ich das Ding teilen kann dann sehr gerne .... oder du legst ein leere Tabelle an und ich kopiere meine Tabelle rein - oder? Nochmal zur Potentiellen Ersparnis: ist das einfach "Summe der Zinsen ohne Sondertilgung" - "Summe der Zinsen mit Sondertilgung" - "Sondertilgung" oder ist das falsch die Sondertigung hier nochmal abzuziehen? |

||

|

||

|

Wenn du sondertilgst, aber mit der gleichen Rate statt neuer Annuität weiterzahlst, sollte deine Einzahlung mit Zins und Zinseszinz arbeiten ... sprich die Zinslast sollte sich um ca. SoTi*(Summe über Dauer von [Zinssatz p.a. * (1+Zinssatz p.a.)^(Dauer in Jahre - 1)]) reduzieren ... als bei 25k und 25J und 3.5% um ca. 25k*(0.035 * (1+1.035 + 1.035^2+1.035^3+ ... 1.035^24)) = 34k. Du wärst dann nach 25J um 25k SoTi + 34k gesp. Zinsen um 59k vor Plan ... was bei dir irgendwas zwischen 3 und 4 Jahren entspricht ... Sofern ich keinen Denkfehler habe

|

||

|

||

|

Kopie erstellen, exportieren und hochladen? |

||

|

||

|

hmmm ok ich geb das mal so frei https://docs.google.com/spreadsheets/d/1EeG7jFQ-8LL-TWawl6aVI-rdg0mRr-bOKaJCeoVyVpk/edit?usp=sharing --- jeder mit dem Link ist bearbeiter... viel spaß mal schauen was passiert  --- spricht irgendwas dagegen eine Sondertilgung durchzuführen? (ja ich hab 50K pro Jahr Pönalfrei vereinbart, und Ja ich hab das Geld gut übrig...)

|

||

|

||

Danke hab das Excel runtergeladen  Es spricht garnichts gegen Sondertilgungen außer die alte Leier mit "da mach ich am Aktienmarkt mit ETFs ja mehr Rendite in der Zwischenzeit". Es ist wie schon so oft diskutiert eine rein persönliche Risikobereitschaft. --> Schlaf ich besser wenn ich weniger Schulden habe oder spekuliere ich, dass ich mehr Geld sparen/verdienen kann wenn ich das Kapital investiere. Die Sondertilgung hat eben eine fixe, feste Rendite wie von dir berechnet --> 40.000€ über Laufzeit d.h. aus meiner Sicht unschlagbar. Man kann sich ja auch noch aussuchen ob man die Laufzeit verkürzen will oder eben die Rate. Mehr Freiheit gibts sicher wenn man früher mit dem Kredit fertig ist und die Schulen abbezahlt hat. Für einige kanns aber auch eine Motivation sein sich die Raten (Fixkosten) etwas zu senken und sich damit eben mehr Freiheit zu kaufen weil eben 400€ für die restlichen 25J weniger weh tun als 800€... Hätte ich gerade 50k über würde ich auch lieber sondertilgen anstelle es am Aktienmarkt zu investieren. |

||

|

||

|

Hallo AndiBau, hier gibt es dazu Erfahrungen und Preise: Tilgungplan Bankaustria |

||

|

||

|

Um die Ersparnis ehrlich zu betrachten darf man nur die Differenz von Anlage und Kteditzins hernehmen inkl Kest. Zb Bundeschatz 10Jahre aktuell 2,5% abzgl Kest ca 1,9% netto Rendite, wenn man das von deine Kreditzinsen abzieht sind es 1,6%. Annahme die Zinsslandschaft bleibt so. Meiner Meinung wäre richtig 25.000 * 0,016*25=10.000 In der oberen Formel von mich4s würde ich davon ausgehen das ich die Zinsen wieder anlege zum Kreditzinssatz, was ich ja nicht mache sonder bezahle diese bei einer nicht Tilgung , oder ? :D Zusaetzlich sparst du dir aber noch die Kontoführung wo du früher tilgst. Ich habe auch immer sonder getilgt, da es eine fixe Rendite ist, analog müsst man am Markt Kreditzinsen + kest machen |

||

|

||

|

Wenn die Rate konstant bleibt werden die Zinsen "wieder angelegt", will man das nicht müsste man die Rate um die gesparten Zinsen reduzieren, was vermutlich keine Bank anbietet sondern nur konstante Rate und/oder konstante Rate. Der Rest der Überlegung ist korrekt, ich würde aktuell eher mit 2,8% risikolosen Zins (Rendite 10 jährige Staatsanleihe) kalkulieren, also ziemlich genau 2% nach KESt. Bei über 2% Zins wird sich sondertilgen somit in der Regel lohnen, darunter nicht, je näher man dran ist desto mehr können andere Überlegungen die Entscheidung beeinflussen. Bei unter 1% oder über 3% ist es aus meiner Sicht derzeit aber eine ziemlich eindeutige Sache. |

||

|

||

|

Exakt, danke Equity! Wie bereits erwähnt, geht's mal in einer Dimension rein rational um einen Renditevergleich. Bei Sondertilgung ist Bruttorendite = Nettorendite. Heißt, du hast verlässlich 3.5% p.a. netto. Um mit Spareinlagen (25% KESt) netto 3.5% zu haben bräuchtest du brutto 4.67%. Für Aktien, Anleihen, Bundesschatz (27.5% KESt) sind's 4.83% bei theor. jährlich Versteuerung (passiert bei ETFs, Auss. ... ja teilweise), ansonsten ein Stück weniger. Bei 100% Aktienquote weltweit gestreut liegen wir historisch bei 7-10% brutto ... mit erheblich mehr Volatilität/Risiko. Musst selber wissen, ob's dir das wert ist. Dann gibt's natürlich noch andere Dimensionen. Eine "pro Sondertilgung" wurde schon genannt: Für viele Menschen ist das frühere Abbezahlen ein ordentliches Stück Freiheit. "Contra Sondertilgung" ist für mich das Thema Liquidität. Hier hängt es stark davon ab, welche Renovierungs-/Sanierungs-/Modernisierungs-Kosten in den nächsten Jahren realistisch sind und ob ihr die "aus der Tasche" bezahlen könnt? Wenn du 50k bei schlechterer Rendite im Bundesschatz / Tagesgeld liegen hast und das Dach wird fällig, bist du froh, dass du die rausziehen kannst... Ev. auch aus nem ETF falls der Markt nicht gerade zufällig gecrasht ist 😬 Wenn du mit den 50k sondergetilgt hast, bekommst es nicht einfach wieder raus und kannst zur/zu den Bank(en) betteln gehen ... Entweder Konsumkredit mit hohen Kosten oder Kredit erweitern mit schlechteren Konditionen, erneuter KIM-VO-Prüfung ... was auch immer ... die Experten im Forum können hier bestimmt mehr dazu sagen  |

||

|

||

|

Oder einfach eine Mischform - einen Teil des verfügbaren Geldes sondertilgen und den anderen Teil in ETFs investieren. So habe ich es bisher gemacht... |

||

|

||

|

Bank Austria passt die Rate nach einer SoTi an |

||

|

||

|

Nein, das bieter keiner an - entweder Raten- oder Laufzeitreduktion. richtig - auf Wunsch freilich aber auch die Laufzeit Was ich schon ein paar mal bei Kreditnehmern mitbekommen habe, die ich begleiten durfte war, dass Vorleistungen (im Sinne von Sondertilgungen) "umgewandelt" werden konnten in Ratenaussetzung - maximal bis man wieder mit dem ursprünglichen Tilgungsplan "in der Spur" war. Sondertilgungen selbst kann man sich jedenfalls nicht mehr wieder zurückholen. |

||

|

||

|

Interessant zu hören. Ich hab mal bei unserer alteingesessenen Hausbank - bei der wir damals zugegebenermaßen recht uninformiert, aber doch mit Maßstab damals passablen/ Maßstab heute großartigen Konditionen den Hauskredit abgeschlossen haben - nachgefragt, aber nicht aus einer Not heraus. Wir hatten/haben das Thema, dass wir ein älteres Haus gekauft haben, dass wir laufend sanieren/aufwerten und dafür schon immer wieder die einen oder anderen 10k rumliegen. (wo wir wissen, dass diese erst z.B. in 6 oder 18 M benötigt werden) Hätte damals in der Niedrigzinsphase gerne Raten "vorgezahlt" und dann wieder ausgesetzt, um die Liquidität rechtzeitig zu haben und gleichzeitig Zinsen zu sparen. Davon wollte unsere Bank gar nichts hören ... alles viel zu kompliziert ... Da aber aktuell die Tagesgeldzinsen nach KESt unsere Sollzinsen am Kredit übersteigen, hat sich das Problem aktuell gelöst  |

||

|

||

|

Danke für die vielen Antworten - konnte erst jetzt zurückschreiben - als Newbie gibts da ein Limit ... Ich werd jetzt die Sondertilgung mit Laufzeitverkürzung machen ... das bring fpür mich risikolos den meisten Ertrag - und ich hab noch genug Polster herumliegen um großer Dinge zu decken ... und angeregt durch den einen oder anderen Einwurf hier werde ich mir auch für den Polster eine lukrativer anlageform suchen ... mal schauen ob ich einen Anlagenportfoliosimulator finde ... nochmal danke für den Input |

||

|

||

|

Denke auch, dass es die beste Lösung ist bei Zinssatz von 3,5%. Nachdem du eh fit bist im Excel wie es scheint einfach selber basteln  |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]