|

|

||

|

Also der Betreff lautet ja Sondertilgen, gemeint bei hypothekarisch besicherten Krediten. So negativ kann die Inflation gar nicht sein, dass ich bei 0,625% Zinsen anfange, sonderzutilgen! Ich bin doch ned deppat! Das Geld wird angespart, investiert. Gold (max 10%), vielleicht auch etwas Bitcoin(max 5%). Das meiste jedoch in Technologie-Aktien und breit gestreute ETFs. In AT AT [Außentemperatur] ist Flatex am besten von den drei steuereinfachen Anbietern. Steuereinfach heißt, der Broker Flatex führ deine KEst für dich ab. So wie man's vom Sparbuch kennt. Oder auf die Warteliste von Trade Republic setzen. Der einzige Anbieter mit Teilaktien, Sparplänen auf Einzelwerte. Das gibt's bei Flatex nicht. Bei Trade Republic spart man zwar Gebühren (ab 1€ pro Kauf), muss jedoch selbst versteuern. |

||

|

||

|

auch ich hab mein depot bei flatex |

||

|

||

|

wir machen aktuell (5 jahre nach einzug) noch ein paar sachen rund ums haus nach und nach fertig. die kosten dafür (ca. 40.000,--) könnte man i. w. S. als sondertilgung betrachten :) nachdem die zinsen niedrig sind und die inflation wohl in den nächsten jahren weiter zunehmen wird, habe ich aktuell keine sorgen mit unserem kredit. wenn man sich seine mittel- und langfristigen kosten ein wenig ansieht, kann man sich die erforderlichen rücklagen ausrechnen. da bleibt die ersten 10-15 jahre meist eh kaum raum für sondertilgungen - wenn man ehrlich ist. |

||

|

||

|

Man muss halt zwischen Liquidität, Rendite und Risiko abschätzen und die für sich passende Strategie finden: • Sondertilgen: schlecht für Liquidität, dafür garantierte Rendite (Kreditzinsen>Einlagezinsen) und quasi null Risiko, außer mögl. Liquiditätsprobleme • Geld auf Sparbuch etc.: hohe Liquidität, negative Rendite, dafür null Risiko. • Geld an die Börse: schränkt Liquidität ein, höchste Renditechancen, dafür höchstes Risiko (im Endeffekt "Spekulation auf Kredit"). Was deppat ist, hängt von den eigenen Umständen. Wer zwei Autos hat z.B., wird größere Reserven für Reparaturen oder unerwarteten Neukauf brauchen, als jemand der nur mit den Öffis fährt. Ersterer kann/sollte nicht alles freie Kapital an der Börse investieren. Und was deppat ist, stellt sich meist auch erst im Nachhinein raus: wenn dann aber die Autos im oberen Bsp. länger halten als gedacht und das Börsenportfolio durch die Decke geht, kann man sich auch ärgern  |

||

|

||

|

Da kann ich nur zustimmen. |

||

|

||

|

Da bin ich wieder beim guten alten mittelmaß ;) Also mein Ziel ist es min. 10k€ Sondertilgung und alles darüber in ETFs. Und die eiserne Reserve von 10-15k€ sollte man sowieso immer auf der Seite haben. Also von der Prio her: 1) 15k€ am Tagesgeld 2) 10k€ Sondertilgung 3) Rest in ETFs/Gold/Crypto investieren (natürlich in einem vernünftigen Split) |

||

|

||

|

so halte ich das auch - mit etwas anderen Beträgen. aber das is ja nicht wichtig. von allem ein bissl was. jeder hat andere Ansprüche/Prioritäten |

||

|

||

|

Wir sind vor 11 Jahren eingezogen. Und haben gut verhandelt und einen Kredit mit Topkonditionen bekommen, für den wir seit ca. 9 oder 10 Jahren kaum Zinsen bezahlt haben (ca. 0,3-0,5 %) Wir waren in der "Zwickmühle" bezüglich Sondertilgungen vs. die guten Konditionen mitnehmen. Letztendlich haben wir bis vor kurzem die guten Konditionen vom Kredit mitgenommen und ins Haus (Pool, Garten, Aussenanlagen usw.) und sonstiges (nettes Auto, Urlaub usw.) investiert, das nicht unbedingt notwendig gewesen wäre, anstatt zu sondertilgen. Wir hatten aber auch das große Glück, dass wir beide beruflich sehr gut weitergekommen sind...letztendlich haben wir jetzt den Kredit trotz der phänomenalen Konditionen ausbezahlt. siehe oben. Wennst schon alles hast, das Haus usw. fertig ist, warum noch unnötig Zinsen zahlen, wenn man sichs leisten kann. |

||

|

||

|

In der Krise ist Cash King, sagt man. Wenn man das geliehene Geld nicht nur so teuer wieder ausgeben müsste für den Bau... |

||

|

||

|

Ihr dreht auch im Kreis. Die erste Kernfrage ist schlicht, ob man die selbstbewohnte Immobilie als Investment und in Folge als Teile der persönlichen Geldanlage sieht oder ob man die selbstbewohnte Immobilie rein als Konsum bzw. zur Deckung des Grundbedürfnis wohnens sieht, je nachdem wird man zu völlig unterschiedlichen Ergebnissen geben. In der Realität wird es für die meisten beide Zwecke erfüllen, nur zumindest der Schwerpunkt bleibt individuell ein ganz unterschiedlicher. Der zweite Punkt ist die persönliche Risikotragfähigkeit ab, da kommen dann nicht nur Höhe und Sicherheit der Einnahmen ins Spiel, sondern ebenso die Ausgaben (Höhe, aber auch Möglichkeit diese zu beeinflussen), aber auch die Erwartung an ein etwaiges Investment. Steht Vermögenserhalt (und in weiterer Folge Statuserhalt) im Vordergrund oder möchte man dieses vermehren? Die Risikotragfähigkeit wirkt sich natürlich auch auf die Konditionen beim FK aus. Hat man das für sich geklärt, braucht man sich nur noch die Besonderheiten von selbstbewohnten (bzw. der eigenen) Immobilien als Investment ansehen. Der Hauptvorteil im Vergleich zu jeder anderen Geldanlage ist schlicht die steuerliche Bevorzugung, auf den laufenden Ertrag (Nutzung zum wohnen) zahlt man keine Steuern, auf die Wertsteigerung im Regelfall auch nicht. Hauptrisiken sind einerseits das Klumpenrisiko (in der Regel steckt das gesamte oder sehr große Teile des Vermögen in nur einer Anlage, der eigenen Immobilie, die auch in der Regel nicht geteilt werden kann), die hohen Transaktionskosten (die Nebenkosten sind bei Immobilien, auch in %, höher wie bei (fast) jeder alternativen Anlage) und die Tendenz zu Investitionen die nicht (für andere) werterhöhend sind (die Liebhaberei weil es die eigene Immobilie ist, das sollte man schlicht als Konsum und nicht Investment sehen). Der Vollständigkeit, auch die Transparenz fehlt bei der selbstbewohnten Immobilie, der Wert wird mangels Preisbildung am Markt oft völlig falsch (in der Regel über) schätz. Erst wenn man das alles geklärt hat, kann man eine sinnvolle Antwort geben ob eine Sondertilgung individuell sinnvoll ist. Ist die alternative das Sparbuch, weil man eben Sicherheit mag und geht selbiges vor Liquidität schon "über" bei Zinsen die geringer sind als die FK Zinsen, dann ist die Sondertilgung das Mittel der Wahl um den (geringen) Zinsgewinn mitzunehmen. Den emotionalen Hausbesitzer gibt das wohl auch ein "gutes" Gefühl. Will man sich mit alternativen Finanzanlagen schlicht nicht beschäftigen, ebenso Sondertilgung, alle 100% sicheren Alternativen bringen schlicht weniger. Ist der Fremdkapitalanteil (ungewollt) noch sehr hoch, ist eine Sondertilgung meistens auch keine schlechte Idee, Stichwort Klumpenrisiko (und das auf auf Pump finanziert). Würde man das Geld sonst verkonsumieren, dann ist es schlicht eine Frage der Prioritäten, der vorzeitige Konsum kostet dann schlicht den FK Zinsatz. Bei Zinsen<Inflation, ist das wohl oft durchaus auch argumentierbar. Hat man eine Vernunftimmobilie und sieht diese als Teil der individuellen Geldanlage, dann bezieht man die schlicht in die eigene Asset-Allokation ein und entscheidet am besten stur Regel-gebunden wieviel anderwertig investiert bzw. sondergetilgt wird, natürlich in Abhängigkeit vom jeweiligen Zinsniveau (etwas verkürzt, aber das würde den Rahmen hier sprengen) Die Liquidität die man, unabhängig von der eigentlichen Investitionsentscheidung, vorhält, ist ebenso schlicht völlig individuell und folgt einer ähnlichen Logik (bzw. auch dem individuellen Wohlfühlfaktor). Beim derzeitigen Zinsniveau, entsprechender Risikotragfähigkeit und einem vorhandenen Wertpapierdepot kann man auf die auch (weitgehend) verzichten. Für den unwahrscheinlichen Fall von kurzfristigen Engpässen ist da ein Lombardkredit meistens wirtschaftlicher. Das ist absolut keine Empfehlung, aber nur zu Ende gedacht. Auch hier muss man "nur" durchrechnen was die Liquididät kostet, wie wahrscheinlich man sie braucht und ob man eben andere Möglichkeiten hat kurzfristige Schwankungen abzufedern. Pauschalratschläge (oder ein richtig) gibt es hier also sicher keine. Als ganz grober Richtschnur kann man vermutlich nennen, immer dann wenn die Sondertilgung besonders leicht fällt, sollte man sich bewusst überlegen ob sie auch wirtschaftlich ist. So billig wie derzeit ist man historisch noch (fast) nie an Fremdkapital gekommen. Ebenso immer dann wenn Sondertilgung besonders schwer fällt, sollte man sich überlegen, ob man trotzdem flexibel genug bleibt. Liegt man irgendwo dazwischen, ist eher risikoavers und nicht sonderlich interessiert an Finanzanlagen, dann ist die Sondertilgung sicher oft das Mittel der Wahl. |

||

|

||

|

Der Grund meiner Sondertilgungen ist ein ganz einfacher. Ich möchte in meiner Pension eben keine Schulden mehr haben. Deswegen zahle ich soviel an Sondertilgungen, dass ich an einem bestimmten Zeitpunkt fertig bin. Ganz banal. |

||

|

||

|

Für mich ists der gleiche Grund. Ich sehe es im privaten Umfeld. Viele zahlen bis kurz vor der Pension zurück. Ich will die letzten 15J vor der Pension einen Polster aufbauen: Einerseits für meine Kinder bzw. für mich selbst. Die Pensionen in 30J werden nicht mehr vergleichbar sein mit den heutigen... Je nachdem wieviel man dann verdient kurz vor Pensionsantritt hat man eine riesen Einkommenslücke. Jeder der das nicht versteht ist einfach nur naiv... Wenn mein Ziel der maximale Vermögensaufbau wäre, dann würde ich mir sowieso keine eigene Immobilie kaufen sondern in meiner 640€ Wohnung bleiben und das gesamte Geld investieren in Anlegerwohnungen, Aktien und Co... |

||

|

||

|

Hallo thez, hier gibt es dazu Erfahrungen und Preise: Erfahrungswerte für Sondertilgung von "bereits-Hausbesitzern" |

||

|

||

|

In der Praxis ist die Frage ja auch wesentlich öfters ob verkonsumiert oder getilgt wird und nicht ob investiert oder getilgt wird. Zum erwarteten Pensionsantritt schuldenfrei, mit Immobilie und zusätzlich anwertigen Vermögen dazustehen ist sicher keine schlechte Lebensplanung, ob man die beiden Ziele parallel oder seriell erledigt, ist dann nur mehr das Finetuning. Hauptrisiko bei "erst tilgen, dann vorsorgen" ist schlicht einfach die kurze Restlaufzeit bei der Vorsorge. Wenn man erst 15 Jahre vor der Pension mit der Vorsorge anfängt, ist das halt der Zeitpunkt, wo man normalerweise beginnt bei der Geldanlage Risiko (und somit Rendite) rauszunehmen. |

||

|

||

|

Ich mach das parallel. Tilgen soviel, dass ich am Zeitpunkt x, den ich mir ausgesucht habe, fertig bin. Bestimmter Betrag wird langfristig als "Pensionsvorsorge" weggelegt. Ein Teil "flüssig". Der Rest wird verkonsumiert - ich genieße auch gern mein Leben! |

||

|

||

|

Same. Geht halt nur wenn das Einkommen alle 3 Dinge gleichzeitig zulässt. - Tilgen inkl. Sondertilgen - Investieren - Leben |

||

|

||

|

Es gibt da noch viel mehr Variablen - Scheidung... - Krankheit und Ableben oder Siechenhaus... - Berufliche Entwicklung - Politische Entwicklung Man kann auch nicht wissen, wie sich der Markt zwangsläufig entwickelt (Pandemie). Und manche könnten statt neu zu bauen auch ein Scheidungshaus kaufen (und sich damit arrangieren). Eine 100%ige Lösung sehe ich auch nicht... |

||

|

||

|

Das hab ich unter individueller Risikotragfähigkeit u.a. gemeint. Im Extremfall ist dann halt auch die Vernunftimmobilie noch näher an der verwertbaren (liquiden) Finanzanlagen dran wie das individuelle Traumhaus in der Pampa, vllt noch mit Vollfinanzierung als besonders extra. |

||

|

||

| Hallo Equity, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

|

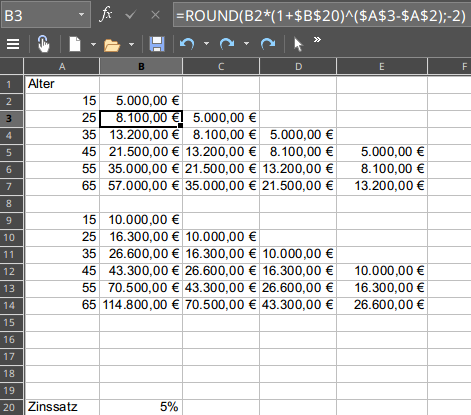

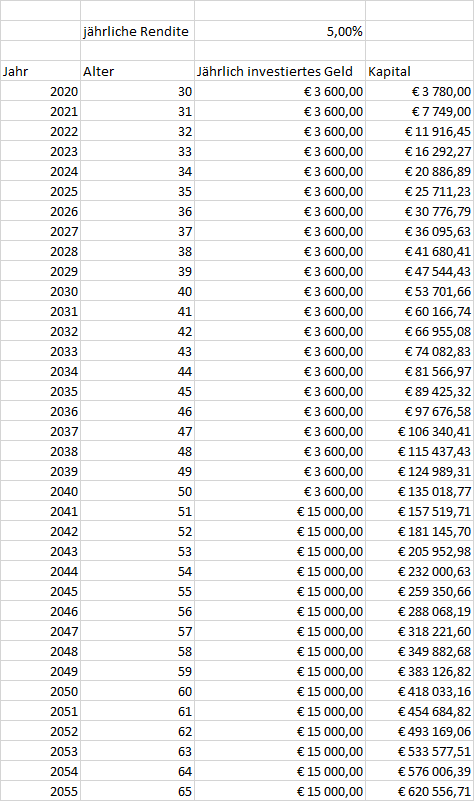

Das ist ein sehr interessanter Punkt. Ich weiß, ist eine typische Milchmädchenrechnung und sehr vereinfacht dargestellt, aber irgendwie doch überraschend, wie stark sich 10 Jahre früher anfangen auswirkt (Exponentielles Wachstum ist nicht immer schlecht  ) : ) :  |

||

|

||

|

Das Ziel ist ja schon während der Tilgungszeit auch zu investieren. Da ist das investierte Geld ja nicht 0. Nur der jährliche Betrag eben kleiner. Wenn wir jetzt mal von 3600€ ausgehen (=300€ im Monat in ETFs, zu 4% jährlicher Rendite). Die historische Rendite von vielen ETFs ist sogar höher. Sobald der Kredit abgezahlt (nach 20J mit dementsprechender Sondertilgung) ist ist dann noch mehr jährliches Kapital frei. Da kommt mit meiner Milchmädchenrechnung von 4% jährlich schonmal ein beträchtliches Vermögen bis 65J raus. Andere zahlen halt lieber bis 65J mit einem 35J Kredit ihr Haus ab :D  |

||

|

||

|

Ich bin ja ein absoluter Veranlagungslaie. Wo bekommt man 4 oder 5 % Rendite, gesichert? Muß man dann vom Zinsgewinn nicht auch KEst zahlen? 🤔 |

||

|

||

|

Gesichert bekommt man nirgends 4 oder 5% Rendite, sonst würden institutionelle Anleger ja nicht für (halbwegs) sichere österreichische Staatsanleihen je nach Laufzeit unter 1% (100 jährig) bis negative (Kurzläufer) Zinsen zahlen. Historisch haben breit gestreute internationale Aktienportfolios (sehr!) langfristig in der genannten Größenordnung, nach österreichischer KESt, gebracht, jedoch bei kurzfristigen Wertverlusten von bis zu 60%. Eine Annäherung an eine solche Anlage ist ein simpler ETF auf den MSCI World (ja, das ist nur die entwickelte Welt, falls der Einwurf kommt, aber hier gibt es lange Zeitreihen) https://www.dividendenadel.de/msci-world-renditedreieck/ - hier mit 7,2% nach Kosten inkl. Nettodividenden angeführt. Davon geht noch KESt weg (die einerseits bei Aktien mit 27,5% höher ist, deren Berechnung aber etwas komplexer ist, aber nehmen wir vereinfacht die 27,5% als worst-case an), macht 5,22% nach Steuern (aber natürlich vor Inflation). Allerdings sind diese guten 5% mit einer gewaltigen Bandbreite bereits bei relativ langer Anlagedauer. Bei 10 Jahren gab es, wenn man exakt den falschen Zeitpunkt gewählt hat, historisch auch noch Zeiträume mit Verlusten und selbst bei 20 Jahren konnten es historisch auch nur 3% (vor KESt) sein. Historisch hat man also etwa 20 Jahre gebraucht, um ziemlich sicher nach Kosten, KESt und Inflation überhaupt eine gesicherte Rendite (bzw. einen Werterhalt) zu haben. Ich schreibe immer historisch, weil in der Zukunft kann alles nochmal ganz anders sein und es auch 30 Jahre oder länger dauern. Garantie gibt es hier keine, dafür eben auch die Chance auf mehr Rendite. Deshalb ist eben Zeit der wichtigste Faktor, wenn man erst die sichere Rendite der Sondertilung wählt und erst danach (z.B. 10 Jahre von Pensionsantritt) mit Aktien startet, kann man dann eben auch im Minus sein. D.h. erst nur sondertilgen und dann in Aktien investieren hört sich zwar sicherer an, erhöht (!) aber das Risiko deutlich da, dann eben schlicht die Zeit fehlt um etwaige Kursschwankungen auszusitzen. Alles natürlich unter der Annahme, dass die Finanzierung der Immobilie 100% auf soliden Beinen steht. Auch wenn es lohnt, so lange man einen offenen Kredit hat und parallel investiert, investiert man mit Fremdkapital, da hilft dann auch keine mentale Buchführung à la "das investierte Geld ist ja unabhängig von der Immobilienfinanzierung". Nur macht es einen riesen Unterschied ob man z.B. noch 50k FK offen hat und 200k in Wertpapiere (dann könnte man auch beim worst-case -60% bei den Wertpapieren das komplette FK tilgen) hält oder ob man 400k FK hat, die Rückzahlung "auf Kante genäht" ist und trotzdem überlegt zu investieren. |

Dieser Thread wurde geschlossen, es sind keine weiteren Antworten möglich.

Dieser Thread wurde geschlossen, es sind keine weiteren Antworten möglich.