|

|

||

|

Mich beim Bankberater bedanken, der in jedem Fall (!) zwar nicht die Zukunft voraussagen kann aber bei so einer Summe in jedem Fall auch im Zuge einer guten Beratung hätte sagen müssen, dass das Risiko variabler Zinsen erheblich sein kann. Wir sprechen hier nicht von 250k, die du mal eben hättest fein sondertilgen können auf ein Niveau, wo dir 10% variabel auch nichts machen. Aber 700k - ergo wohl eine Vollfinanzierung (!?) - ich bin geneigt das Wort fahrlässig zu verwenden, aber jetzt ist es ja schon passiert und gscheit reden tut man hinterher immer einfacher. Ich würde auf jeden Fall sondertilgen, denn wenn du dir die Zinslast ausrechnest, wird der ETF das wohl auch nicht schlagen können. Schau, dass ihr die Raten drücken könnt - Laufzeit kann ja bleiben weil das ist eh noch eine lange Zeit - aber so kommt ihr wenigstens finanziell auf ein Niveau runter, mit dem es sich "leben" lässt und wo ihr zumindest die Zinslast drücken könnt. Wenn ihr vor 2 Jahren aufgenommen hattet, dürfte der Marktwert der Liegenschaft vermutlich jetzt auch nicht mehr dort sein, wo er damals (im Wahn des Marktes) gewesen ist? Bewertet am besten mal alle Möglichkeiten für euch (wie wollt ihr leben -> nur für die Bank ja wohl eben nicht) und was würde das in Zahlen ausgedrückt bedeuten? Familienplanung abgeschlossen? Krankheitsvorsorge / Versicherungen? Besser sehenden Auges die Herausforderung - gemeinsam - annehmen als am Ende daran zu zerbrechen (seelisch, partnerschaftlich usw.). |

||

|

||

| Hallo Gemeinderat, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

| Hallo Gemeinderat, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

Also bei 4-5% Zinsen würde ich nicht lange überlegen und das Depot auflösen und sondertilgen. Eine risikolose Anlage mit 4-5% nach Steuern muss mir mal jemand zeigen.

|

||

|

||

|

gab eh kritisches dazu https://www.energiesparhaus.at/forum-3-me-vs-ezb-als-basiszinssatz/62363 Jetzt würd ich tilgen was geht. |

||

|

||

|

Ich würde auch sondertilgen was geht, außer das Familieneinkommen ist größer 10k netto. Da hättet ihr dann noch ordentlich Spielraum. Aber offensichtlich ist der Kredit bereits eine Belastung, daher würde ich sondertilgen. Man schläft sicher ruhiger, wenn der Kredit niedriger ist. Wir tilgen derzeit sehr viel, da wir einfach bald fertig sein wollen um den Verlust durch die hohen Zinsen im Vergleich zu damals gut möglichem Fixzinsden wir nicht genommen haben, möglichst gering zu halten. Bei niedrigeren Zinsen, hätten wir vermutlich etwas mehr angelegt. Allerdings haben wir ein sehr hohes Familieneinkommen, mittlerweile nur mehr 160000€ Restschuld (ursprünglich 2020 640000€) und trotzdem monatlich mehrere Pensionsvorsorgen in ordentlicher Höhe laufen. Meine ETF Sparplan ist langfristig als Pensionsvorsorge (auch sicherere Anlagen sind vorhanden) gedacht und ich werde ihn wohl demnächst um meine ordentlich spürbare Gehalterhöhung nach oben anpassen. Wenn ich mich aber im täglichen Leben sorgen bzw. spürbar einschränken müsste, würde ich ihn sofort zur Tilgung verwenden. Lieber in der Pension ein schuldenfreies Haus mit niedrigen Kosten, als eine Mietwohnung. In eurem Alter (nehme an Laufzeit 30Jahre) habt ihr noch Zeit euch durch geringe monatliche Beträge neuerlich einen ordentlichen Grundstock aufzubauen. |

||

|

||

|

Er muss Zinssatz + 25% KESt. an Rendite erreichen - sind wir also schon bei ca. 5,5% Rendite bevor auch nur irgendein Vorteil da ist. Ich bin kein Fan von der Veräußerung von Wertpapieren um Kredite zu tilgen, aber bei 700k kann einem das doch fast das Genick brechen wenn man's nicht tut. |

||

|

||

|

Hallo apollo00, hier gibt es dazu Erfahrungen und Preise: Variabler Kredit erhöht sich extrem. |

||

|

||

|

Na immerhin hat LiConsult auf das Risiko hingewiesen. Aber die Gier... so hart es klingt, OP hätte es wissen können/müssen. |

||

|

||

|

Fixieren wäre meine 1. Wahl. Die langfristigen Zinsen sollten zumindest mittelfristig die kurzfristigen schlagen. Alles andere wurde eh https://www.energiesparhaus.at/forum-3-me-vs-ezb-als-basiszinssatz/62363 gesagt bzw. geschrieben. Derzeit noch ab 3,75% für 25J möglich. |

||

|

||

|

ja - zumindest habe ich in den vergangenen Monaten/Jahren es in so vielen Fällen probiert - oftmals erfolgreich, vielmals aber auch leider nicht. Zinsrisikomanagement ist nach wie vor das Gebot der Stunde. oder auch für z.B. 7Y fix 3,75% bzw. 10Y 3,85% oder 3,875% bzw. 20Y 3,80% |

||

|

||

|

https://www.google.com/amp/s/finanzmarktwelt.de/ezb-will-bilanz-radikaler-abbauen-und-zinsen-anheben-275247/%3famp Interessanter ansatz, das würde wohl bedeuten, man muss über weiter steigende zinsen die inflation bekämpfen. Ein realisieren der Verluste wird man politisch nicht schaffen. |

||

|

||

|

Hm...3m Euribor bei 3,65%, 20y Swap bei um die 3%, Kredite für Unternehmen tun auch schon weh. Wenn hier noch weiter an den Schrauben gedreht wird siehts wohl eher nach harter Landung aus - bin gespannt ob die EZB hier wirklich diesen Weg gehen will. Das Wirtschaftswachstum in der Eurozone stagniert quasi schon bzw. tut es im Spätsommer. Wird wohl eine kalkulierte Rezession werden (müssen) ... |

||

|

||

|

In meinen Augen MUSS es eine Rezession werden. Wenn alles übertrieben hoch war, werden die Preise nicht sinken, wenn man von diesem Gipfel weiter wächst. Die TOPs beim 3-M Euribor waren 2000 und 2008 bei rund 5%, jetzt war die Party noch viel größer.... wir werden sehen. "Wenn hier noch weiter an den Schrauben gedreht wird siehts wohl eher nach harter Landung aus - bin gespannt ob die EZB hier wirklich diesen Weg gehen will." Wollen oder müssen ist für mich die Frage hier |

||

|

||

|

Also wirds in jedem Fall krachen. Die Baubranche ist ja jetzt schon am Jammern (eh klar) und der Rattenschwanz zieht sich dann ja entsprechend durch. Gleichzeitig frisst sich die Inflation immer mehr rein und die Leute konsumieren entweder erst Recht oder sie sitzen auf ihrem Kapital - und warten ab / schieben Projekte in die Zukunft... Wie sich das dann auf den Arbeitsmarkt auswirken wird (viele Insolvenzen, mehr Freisetzungen, mehr Bewerber auf weniger Stellen...) wird man auch noch sehen. |

||

|

||

|

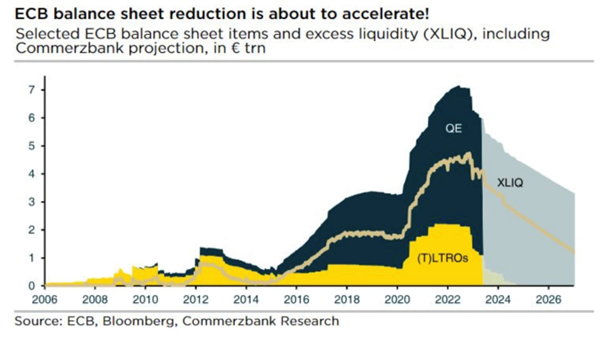

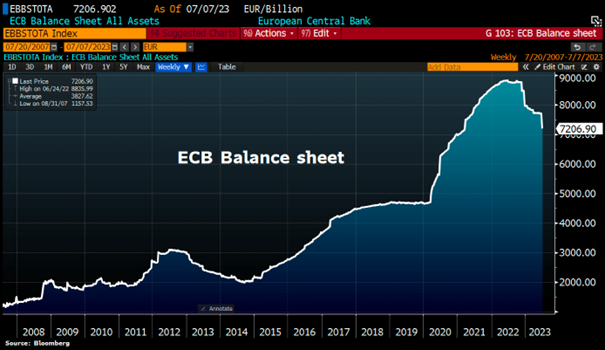

Das Baugewerbe macht einen einstelligen Anteil an der Wirtschaftsleistung aus - in Deutschland beispielsweise 6%. Freilich kommen da noch die nachgelagerten Industrien und Gewerbe hinzu. Eine gezielte Ausrichtung der Notenbank auf eine Branche ist dennoch auszuschließen. Der massive Kaufkraftverlust hat aktuell einen deutlich höheren Stellenwert. Und ob Österreich eine Rezession bekommt ... mag sein - oder auch nicht. Die Bank Austria Ökonomen beispielsweise gehen aktuell von einer "Delle" aus: "Dennoch sei nicht mit einem Konjunktureinbruch zu rechnen, sondern eher mit einer Abkühlung. Für heuer erwarten die Ökonomen der Bank Austria ein Wirtschaftswachstum von 0,7 Prozent. "Dafür könnte sich im Gegenzug unsere BIP-Prognose von 1,2 Prozent für 2024 als zu vorsichtig erweisen." aus https://www.news.at/a/bank-austria-konjunkturdelle-13092851 Über die Erhöhung der Refinanzierungsfazilitäten betreibt das die EZB ja bereits seit mehr als einem Jahr. Was dazu kommt ist ... Ich berichte ja schon die längste Zeit über die Bestrebungen der EZB zur Bilanzsummenreduktion und deren Auswirkung auf die langfristigen Refinanzierungszinssätze. Die Reduktion der Bilanzsumme wird deutlich weiterbetrieben werden (außer natürlich bei exogenen Schocks).  aktuelle Situation:  Bilanzsumme im Verhältnis zum EUR-Zonen BIP 53%, FED 31%, SNB 121%, BoJ 128%. Ein Thema, das durch das rückläufige Geldmengenangebot in der Bankenrefinanzierung "aufpoppen" kann - und damit auch in den Kreditkonditionen aufkommen wird: die Liquiditätskosten. |

||

|

||

|

Ich wäre auch vorsichtig mit dem Heraufbeschwören von Krisen. Es gibt einige Effekte die ein wenig dagegen sprechen (auch gesamtstaatlicher Ebene): Inflation sinkt (wenn auch vielleicht langsamer als man will), Lohnsteigerungen werden hoch sein >> d.h. es erwarten nächstes Jahr eigentlich fast alle Ökonomen eine deutliche Reallohnsteigerung. In Verbindung mit einem sehr robusten Arbeitsmarkt bzw. einer geringen Arbeitslosigkeit kann der Privatkonsum im nächsten Jahr einiges abfangen. Dazu fahren die Leute ungebrochen in den Urlaub und das ist gerade für unser Tourismusland wachstumsfördend. Das Baugewerbe hat natürlich aktuell ein Problem - andererseits würden das viele auch als gesundschrumpfen bezeichnen. Was da an schlechten Firmen jetzt noch profitabel waren, ist eh kaum auszuhalten. Auch die Branchenführer haben Fantansieangebote und mangelnde Kundenfreundlichkeit an den Tag gelegt und das wird für einige jetzt zum Boomerang werden wenn man wieder um Kunden kämpfen muss. Der private Häusermarkt wird sich aber ohnehin langsam verändern:

|

||

|

||

Und 3. zielen die aktuellen Sanier-Förderungen rein nur auf die Firmen ab. Wirtschaftsförderungen wie im Bilderbuch. Bei uns am Land zieht das nicht so richtig... da müsste auch Material für Eigenleistung förderfähig sein, sonst wird sich da wenig bewegen. bei den andern 2 Punkten stimmt meine Glaskugel zu |

||

|

||

|

Ich glaube das es gar nicht anders möglich sein wird. Man wird sich hier was überlegen müssen. Der Klimawandel wird noch ganz andere Blüten treiben und Neubau kann über kurz oder lang nicht mehr der Normalfall sein. Vor allem wenn es Leerbestand gibt. |

||

|

||

|

Renovieren/sanieren wird seit vielen Jahren schöngeredet und salonfähig gemacht. An sich eine tolle Sache, aber fachgerecht sanieren kostet sehr viel im Verhältnis. Bsp. Bungalow ca. 130m² Wohnfläche ca. 40 Jahre alt: - Dach mit Dachstuhl und Dämmung knapp 70000,-- - Vollunterkellert - Keller feucht - Drainage notwendig, Dämmung notwendig - Fassade muss gemacht werden - neue Fenster müssen gemacht werden - Ölheizung raus - gegen WP WP [Wärmepumpe] tauschen - Eingangstüre neu - undicht - Bad neu - WC neu - Kamin gehört ebenso was gemacht Persönlich habe ich mir mal solch ein Beispiel überschlagsmäßig durchgerechnet mit Vergabe an Firmen - sehr interessant was rauskam: Bungalow, 130m² vollunterkellert abzüglich Grundwert ca. 100k - Sanierungskosten ca. 200k = 300k Gesamt Neubau, 130 m², nur ca. 70m² Keller = 400k Gesamt Von Raumaufteilung wie man sie haben möchte usw. rede ich noch gar nicht...aber man sieht recht schnell, dass sich sanieren nicht lohnt außer man macht alles selbst. Dann würde der Neubau aber auch weniger als 400k kosten. Ist jetzt schon paar Jahre her - aber hat sich wenig geändert denke ich. Kein Wunder, dass dies viele nicht machen. |

||

|

||

|

Dass die Baubranche keine "irrsinnig relevante Kennzahl" im Gesamtkontext der Wirtschaftsleistung sei, bestreite ich auch gar nicht. Aber wir sprechen ja hier vor allem über den Bereich Sanierung, Neubau, Hypotheken usw. Daher relevant. Wenn der Fokus stärker auf thermische Sanierung gesetzt wird (Heizung, PV etc.) tut das beispielsweise meinem Unternehmen auch keinen Abbruch - im Gegenteil. Der Bestand ist ja schon da und ein riesiger Markt. Als "Privatmann" habe ich aber kein Interesse, dass (meine) Baufirma in den kommenden 2-3 Jahren einen Abgang macht - das wäre blöd (auch um rechtliche Ansprüche geltend machen zu können). |

||

|

||

|

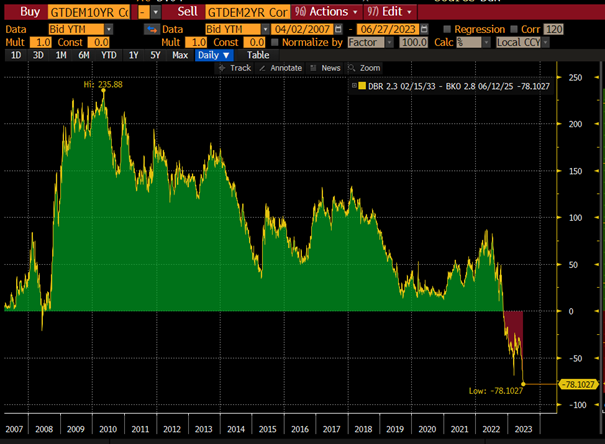

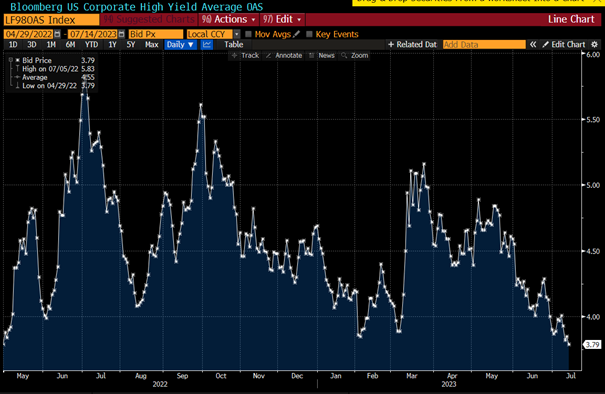

ja - interessant in diesem Zusammenhang sind auch die diesbezüglichen unterschiedlichen Finanzmarktsignale. Auf der einen Seite die historisch betrachtet unglaubliche "Rezessionszinskurve" (invers, bedeutet "kurze" Zinsen deutlich höher im Verhältnis zu "langen" Zinsen) - in Deutschland stärkste Inversion seit 1992.  Auf der anderen Seite sinken die Credit-Spreads (Risikoaufschläge) im US-(die im Inflationszyklus deutlich vor Europa sind) High-Yield-Segment.  |

||

|

||

|

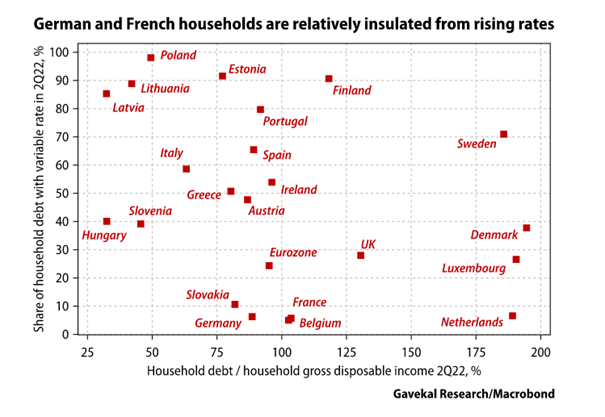

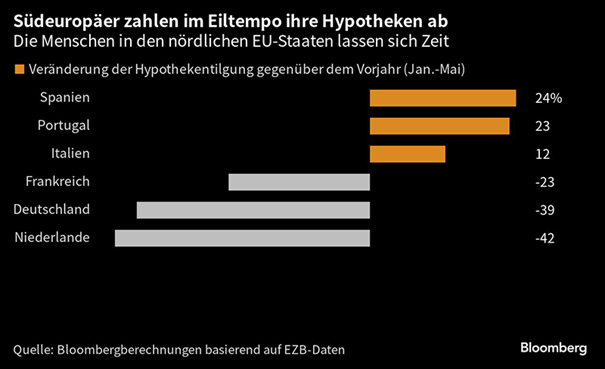

Interessante (wenn auch logische) Entwicklung bei den vorzeitigen Hypothekarkreditrückzahlungen. Während in Ländern mit hohem variablen Zinsanteil die Rückzahlungen in den heurigen ersten 5 Monaten deutlich zugenommen haben (Spanien + 24%, Portugal +23%), nehmen diese in Ländern mit hohem Fixzinsanteil deutlich ab (Holland -42%, Deutschland -39%). Die Verteilung zwischen fix und variabel:  Änderungen bei der vorzeitigen Rückzahlung:

|

||

|

||

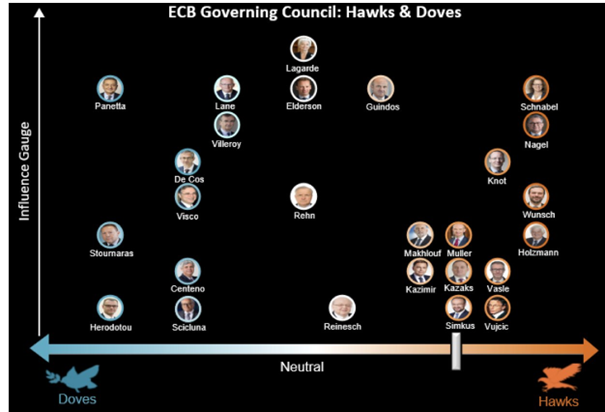

vor der kommenden EZB-Sitzung am 26.07. anbei die aktuelle Verteilung der Tauben (jene, die auf der "Zinsbremse" stehen) und der Falken (jene, die einen restriktiven Zinskurs verfolgen) im EZB Rat.  |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]