|

|

||

|

Ich bin zwar bei einer anderen Bank, aber ich würde jedem empfehlen die Raten der Bank zu kontrollieren (entweder über den Tigungsplan, oder über eine einfache Zinsrechnung). Grund ist, dass zumindest meine Bank die Zinsrechnung nach erfolgter Sondertilgung nicht so genau nimmt.

|

||

|

||

|

Hm...der EUR 20y Swap kennt nur mehr 1 Richtung - nach oben und ist schon auf 3,30 und der 3m Euribor knackt wohl bald die 4%. Schön langsam stellt sich die Frage welcher Zeitraum an hohen Zinsen hier eingepreist wird. |

||

|

||

|

Das wird nämlich sehr oft unterschätzt, und ist ein guter Ratschlag, und auch einer von mehreren Gründen warum wir einen fix verzinsten Kredit abgeschlossen haben. Es ist schon länger aus, da gab es eine ORF Reportage über Kredite in Österreich (hauptsächlich Wohnbaukredite). Dort wurden natürlich auch extrem Fälle berichtet, aber im kleinen kann und wird es auch jeden treffen. Bei dieser Reportage wurde erklärt das bei nicht wenigen variablen Krediten Zinsanpassungen nach oben natürlich sofort ausgeführt wurden, und Zinssenkungen langsam / verzögert abgerechnet wurden. Oder es wurden Sonderzahlungen nicht richtig eingepreist,usw..... Auf jedenfall können solche Fehler ob bewusst oder unbewusst vom Institut bei einer Laufzeit von 20-30 Jahren richtig viel ins Geld gehen. Frage einmal das zuständige Institut ob die Abrechnung passt ("natürlich stimmt das"), da waren Fälle dabei das glaubt man nicht. Der durchschnittliche Kreditnehmer ist auch sehr selten in der Lage das selber zu berechnen. Es wurde darauf hingewiesen das es in Österreich nur sehr wenige Leute gibt die eine solche Berechnung von Tag eins bis zum Ende des Kredites auch richtig durchrechnen können. Mit der Tatsache das eben alle Zinssenkungen und Zinssteigerungen, Sonderzahlungen, eventuell Aufstockungen,usw..... vorallem und ganz wichtig zum richtigen Zeitpunkt durchgeführt wurden. Der Berater Max Mustermann und sein Filialleiter der kleinen Dorfbank haben dazu immer Ihre eigene Meinung / Möglichkeiten. |

||

|

||

|

das schließe ich aus - immerhin sind variabel verzinste Kredite an einen Indikator gebunden (z.B. 3M EURIBOR) und das Rechenprogramm des jeweiligen Bankrechenzentrums bucht je nach Zinsanpassung automatisch durch. Klingt so, als würde bankseitig händisch in unzählige Verträge eingegriffen werden, um einen Vorteil zu generieren. Freilich: für Zeiten vor den EDV-seitigen und automatisch durchgeführten Buchungsläufen (1970er und davor) lege ich meine Hand jedoch nicht ins Feuer - auch im Einlagenbereich. auch das... den würde ich gerne sehen - hast du vielleicht einen Link? |

||

|

||

|

Kenn ich beruflich nur aus dem Firmenkundenbereich, wo Finanzierungen schon deutlich komplexer als eine Wohnbaufinanzierung sind. Es lag idR aber daran das nicht falsch gerechnet wurde sonder der Fehler vorm Computer bei der Bank saß und der Kredit falsch im Banksystem eingegeben wurde. das Standardprodukt glaub ich schafft jede Bank, es kann aber wie überall auch mal zu Fehlern kommen. Wer eine einfache Zinsrechnung kann ist da halt natürlich im Vorteil |

||

|

||

| Hallo schurlmaster, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

|

Wir haben unsere Finanzierung damals gesplittet und profitieren daher aktuell bei der Hälfte der Finanzierung von 0,625% Fixzins. Die Rate der zweiten Hälfte hat sich nach 6 Jahren Vorteil durch Nullzinspolitik jedoch schon erschreckend erhöht. Die Leistbarkeit ist dank aktuell sehr gutem Einkommen wohl bis zumindest 10% Leitzins locker gegeben. Um die Rate zu reduzieren (Keiner kennt die eigene Einkommensssituation in 5 oder 10 Jahren) überlege ich hier nun erstmalig ratenreduzierend sonderzutilgen, um für Zeiten mit engerem Gürtel mehr Luft zu haben. Verrückte Zeiten, bis vor einem halben Jahr hätte ich den Gedanken bereits im Ansatz verworfen. |

||

|

||

|

@tstorm wir sind in der selben Situation (50% fix/ 50% var.) und fragen uns wie viel Sondertilgung denn überhaupt Sinn machen würde. |

||

|

||

|

Naja die Frage ist halt was die Alternative ist. Aktuell ist halt eine Sondertilgung bei ~5% "Rendite". Das kann man zwar am Kapitalmarkt auch verdienen zB rumänische Staatsanlehien sind bei ca 7% baugleiche Kest landet man ca dort wo die variable Finanzierung ist, ist halt nicht fix. Wenn die Alternative das Sparbuch/Bausparer ist würde ich eher Sondertilgen. Natürlich unter der Voraussetzung eines Notgroschen welche vorhanden bleibt. |

||

|

||

|

Woher nimmst du diese Weisheit? |

||

|

||

|

Nach aktuellen Prognossen und Marktausblicken (z.B. wöchentlicher Marktausblick der Reiffeisen Salzburg) hat der, für variable Kredite sehr häufig genutzte, EURIBOR 3M seinen Höchststand erreicht. Nach Datenlage hat sich das Fenster für eine Umschuldung IMHO daher geschlossen, da sich die Kosten für diese vermutlich nicht amortisieren bevor die Zinsen wieder sinken. Falls die Raten zu hoch sind empfielt sich das Gespräch mit der Bank. Gab es in der Vergangenheit evt. eine Sondertilgung, kann diese statt auf die Laufzeit auch nachträglich auf die Rate umgerechnet werden. Das erhöht natürlich die Gesamtkosten. Wichtig ist noch zu wissen das man bei variablen Krediten jederzeit Sondertilgen darf. Hier fällt nie eine Pönale an. |

||

|

||

|

außer es wurde eine Kündigungsfrist (maximal 6 Monate) vereinbart. |

||

|

||

|

Danke für Deinen wertvollen Beitrag. |

||

|

||

|

Wärs nicht möglich, ein Excel Tool zu bauen? Kreditsumme Kreditgebühren / Nebenkosten Zinssatz nominal / effektiv Rate mtl. Laufzeit Sondertilgungen usw. Sodass man sich das selbst rechnen kann?! Es ist Mathematik und die kann man normalerweise berechnen :D |

||

|

||

|

Hä?? |

||

|

||

|

Dem kann ich nur beipflichten. Wir tilgen auch soviel wie möglich. Einzig den Notgroschen haben wir etwas erhöht, auf Grund der gestiegenen Kosten für praktisch alles. |

||

|

||

|

Letztens im Gespräch mit einem altgedienten Banker meinte dieser zu glauben, dass der Peak überschritten ist. Dem kann ich etwas abgewinnen, da sonst die Wirtschaft sehenden Auges an die Wand fährt. Da kann man der Bauwirtschaft wohlwollend die leeren Auftragsbücher gönnen. Wenn die aber die Patschen streckt, schaut' s düster aus. Die Wohneinheiten, die aktuell nicht gebaut werden, fehlen die kommenden Jahre. Es ist also zu hoffen, dass die EZB die Zinerhöhungen aussetzt und schön langsam wieder auf ein leistbareres Niveau zurückkehrt, um "Otto-Normalkreditnehmer" (wieder) Wohnraumschaffung im Eigentum zu ermöglichen. |

||

|

||

|

@speeedcat Auf welchem Niveau siehst Du derzeit so einen "leistbaren Zinssatz"? |

||

|

||

|

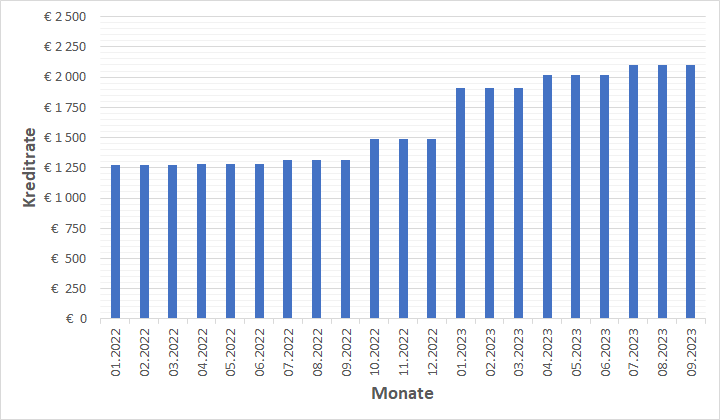

Wenns wirklich bald wieder sinkt dann hat sich der "Peak" eh hin Grenzen gehalten. Unsere Raten sind quasi erst seit 10 Monaten "wirklich" explodiert... Der Große Sprung ab 01/2023 kam durch ein 40k Ergänzungsdarlehen.  |

||

|

||

|

Um die 2,5 bis 3% inkl. Bankmarge. |

||

|

||

|

Selbst wenn der Peak da sein sollte, das letzte mal dauerte es ca 1 1/2 Jahre bis die ersten Senkungen kamen ... Dann noch ein halbes bis Jahr bis die Zinsen auf einem vernünftigen Level sind ... dann Vertragsabschlüsse + Kreditabschluss. Ein halbes Jahr später Baustart ... Dann sind wir im 2. Halbjahr 2025 bis die Bauwirtschaft langsam wieder anspringt. Sollte früher gesenkt werden, tut sich dennoch vor 2025 nichts mehr am Bau. Ja ich weiß Glaskugel ... aber rechnet wirklich wer damit, dass das schneller wieder etwas wird? |

||

|

||

|

Ich bin überzeugt, dass die Nöte der finanzierenden Wohneigentumssucher nicht mal irgendeine (auch nicht im erweiterten Sinne) Rolle bei der EZB und ihrer Entscheidungsfindung für oder gegen bestimmte Zinsmaßnahmen spielt. Das offizielle Mandat ist klar umrissen. Ich persönlich bin auch nicht ganz überzeugt, ob im EUR-Raum tatsächlich der Peak beim Hauptrefinanzierungssatz (= Leitzinssatz) schon gesehen wurde. Am Markt - vor allem bei den längeren Zinssätzen merkt man, dass diese gerade in den letzten Tagen spürbar angezogen haben und weiter werden. Und auch die kürzeren Zinssätze deuten inflationsseitig leider "higher for longer" an. Und dann ist es fraglich, wie lange das Niveau gehalten werden muss, um nachhaltig "Ruhe" hineinzubringen. Die Fehler der Vergangenheit sollen nicht wiederholt werden. Insofern rechne ich hier auch nicht mit einer "raschen" Entlastung. Klar - im variablen Bereich ist man spätestens bei der nächsten Quartalsanpassung bei einem Sollzinssatz bei 5%+. Im Fixzinsbereich geht es (noch) deutlich tiefer. Bedenklich ist meiner Ansicht, was Jamie Dimon (CEO JP Morgan) heute auf Bloomberg gemeint hat, nämlich dass man sich in den USA und der Welt auch auf eine Fed Funds Rate (= Leitzinssatz USA) von 7% einstellen soll (aktuell 5,25%-5,50%). https://www.bloomberg.com/news/articles/2023-09-26/dimon-warns-world-may-not-be-prepared-for-fed-at-7-toi-lmzl7rao?utm_source=website&utm_medium=share&utm_campaign=twitter#xj4y7vzkg

|

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]