|

|

||

|

seid doch realistisch. Auch die EZB hat nichts zu sagen. Die FED wirds vormachen, und die EZB wird nachziehen. Aktuell ändert die FED mal nichts, gibt auch noch keine Gründe was zu ändern -> EZB wird den Teufel tun vorher auch nur an Senkungen zu denken |

||

|

||

|

Definition Rezession: zwei Quartale negatives Wachstum. Wenn man den offiziellen Statistikern Schönrechnerei unterstellt, könnten es schon sechs Quartale sein. Das 3.Quartal 2022 hatte auch nur offizielle 0,2% Wachstum zum Vorquartal. Hier die fünf letzten bis zu. 4. 2022. https://de.statista.com/statistik/daten/studie/289280/umfrage/veraenderung-des-bruttoinlandsprodukts-bip-in-oesterreich-nach-quartalen/ In Deutschland wird es ähnlich sein. Überraschend ruhig für eine Rezession. Liegt vielleicht am demographischen Wandel. Weniger Arbeitskräfte, weniger Produktivität. Oder anders, wenn eine schrumpfende Wirtschaft auf eine schrumpfende (Erwerbs-)Bevölkerung trifft, dann halten sich Verwerfungen (erstmal?) in Grenzen. Für mich bedeutet das, erstmal Risiko rausnehmen. Alles Geld schnell verfügbar, keine Schulden, höhere Sparrate und sich im Job schwer ersetzbar machen. Aktueller youtube Tipp: |

||

|

||

|

Was die Rezession bremst: Überalterung, schrumpfende Erwerbsbevölkerungen bzw am Übergang dazu, aber noch etwas: die Leute hatten ein paar Jahre dank Covid wenig Geld ausgegeben und es gab unglaublich riesige Gieskannenförderungen. Es dauert halt bis dieser Geldrucksack abgebaut ist. Sind die Ersparnisse aber erstmal weg ... OÖ oder auch Öst spielen null Rolle. OÖ schwingt allerdings mit der Deutsch-Italienischen Industrie mit. Und die 2 geben den Ton an (45% der Industrieproduktion der EU). Deutschland 26%, Italien 19%, Frankreich 11%, Spanien 8 %, Polen 6 %, Holland 4% Aktuelle Arbeitslosenzahlen aus OÖ: +15,1%. +26,9% bei der Jugend. |

||

|

||

|

Volle Zustimmung und eine tiefgreifende Rezession beim Nettozahler Deutschland - auch wenn es bei vielen EU-Ländern erst Schadenfreude erzeugen würde - kann sich die EU nicht leisten. Die EZB wird sich weiterhin stark an der FED orientieren, allerdings ist sie bei aller Zögerlichkeit im Stande unterschiedliche Entscheidungen zu treffen, wenn es die Patameter verlangen und vor allem der politische Druck steigt. |

||

|

||

|

Viel Spaß beim Market Timing |

||

|

||

|

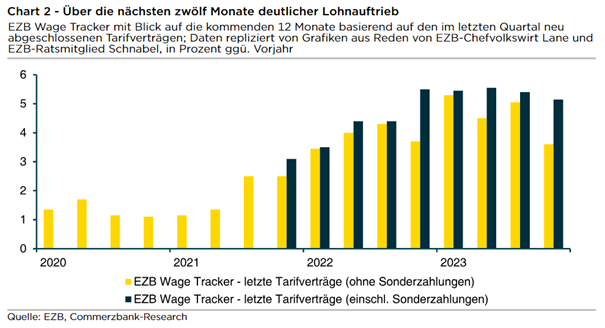

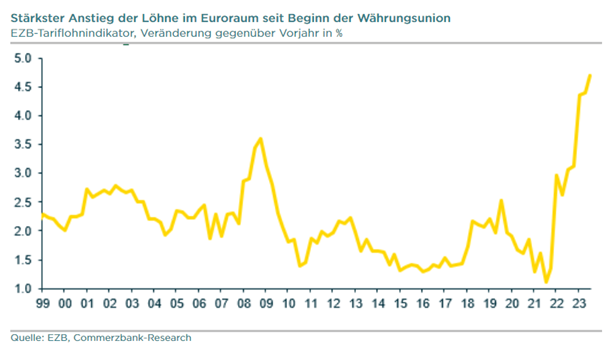

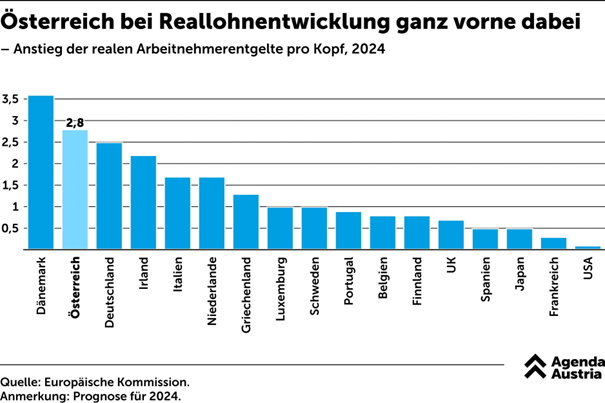

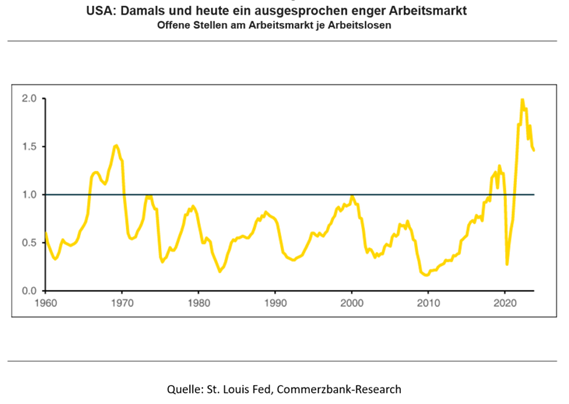

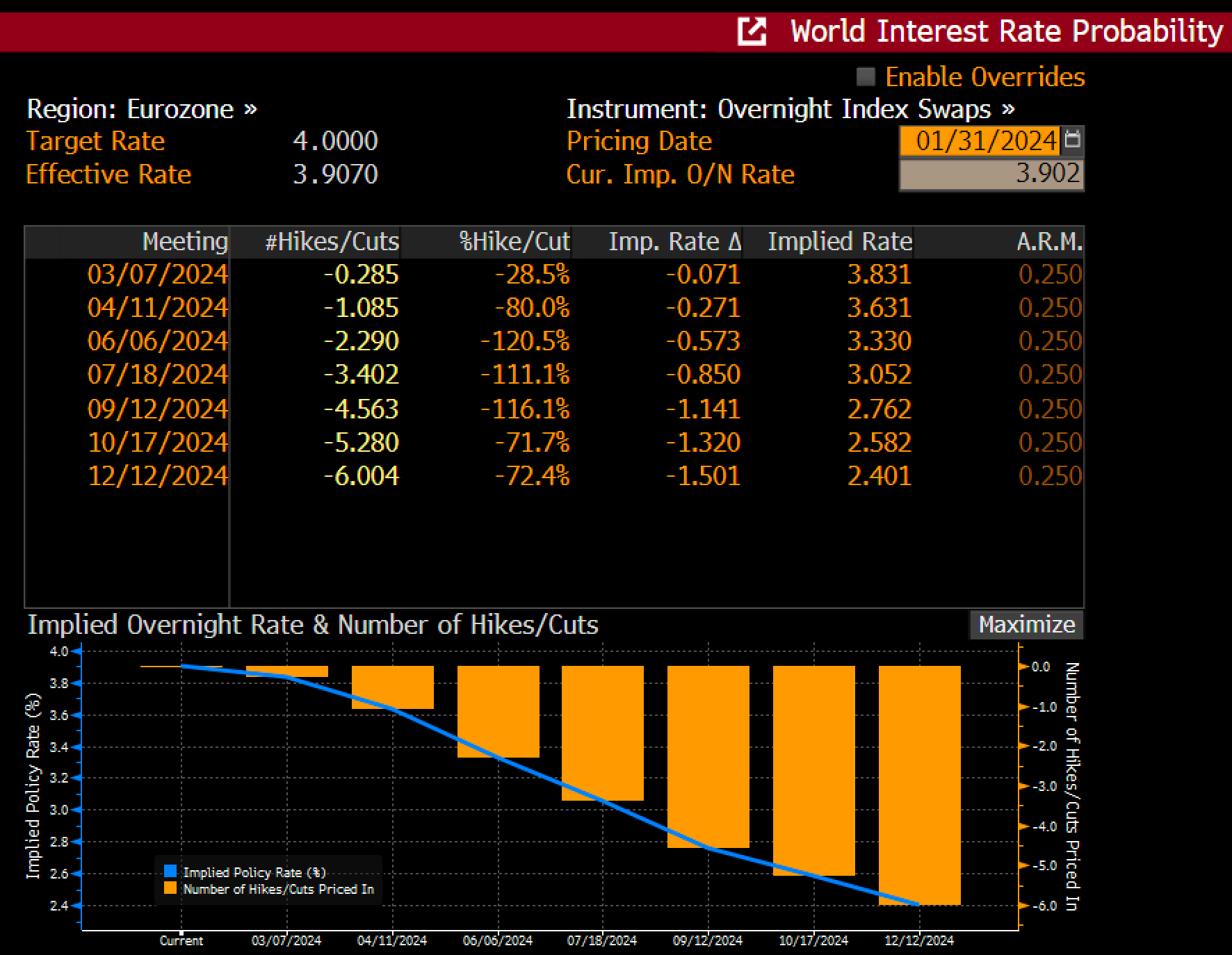

gerne - ja, sehr interessant, wie sich der Terminmarkt schon seit Monaten mit seiner Erwartungshaltung hinsichtlich eines deutlich sinkendes Zinsgefüges positioniert. Doch nicht nur der Markt, sondern auch EZB-seitig tut sich bei der Kommunikation in diese Richtung etwas. Alleine wenn man die Lagarde-Aussagen in der letzten PK zum "nachlassenden" Lohndruck heranzieht. Dieser ist jedoch hauptverantwortlich für die hartnäckigen Preissteigerungen im Dienstleistungssektor - und hält unvermindert an, wenn man dem EZB-Wagetracker glauben möchte.  Generell beobachten wir in diesen Zeiten die höchsten Lohnabschlüsse seit Gründung des EUR-Währungsraums ...  ... die gepaart mit der nachlassenden Headline-Inflation (die aufgrund der derzeit sinkenden Energiepreise) auch zu deutlichen Reallohnsteigerungen führt.  Für ein signifikantes Nachlassen des dadurch entstehenden Preisdrucks (der zu "spürbaren" Zinsreduktionen auf dem Geldmarkt (EURIBORs) führen soll) auch angesichts des zusehends angespannten und engen Arbeitsmarktes im EUR-Raum sowie in den USA, fehlt mir persönlich etwas Phantasie.  Wird spannend bleiben. Für jene die Planungssicherheit suchen, sind daher die derzeitigen Fixzinskonditionen im Bereich zwischen 3,3% und 3,75% (je nach Fristigkeit) meiner Ansicht nach attraktiv. Damit man im variablen Zinsbereich zu ähnlichen Zinsen kommt, müsste sich der 3M EURIBOR von aktuell 3,9% auf etwa 2,3% -2,75% reduzieren. |

||

|

||

|

Wahlkampf nimmt Fahrt auf: https://orf.at/stories/3347669/ Wär für viele hier, egal ob Fix oder Variabel, sicher auch was feines. |

||

|

||

|

Ist leider nur für das erste Eigenheim. Für mich und viele andere die bereits ein Haus oder eine Wohnung hatte also uninteressant. |

||

|

||

|

nachgereicht noch der langjährige Vergleich mit Deutschland. Gewöhnlich lag die Differenz grob ein halbes Prozent darüber - aktuell 1,6%  |

||

|

||

|

Schauen wir mal, ob und wie es tatsächlich ins Gesetz gegossen wird. Da ist ja vieles möglich: nur auf Hauptwohnsitze, nur bei erstem Grundbucheintrag, nur bei einer nach einem Stichtag gekauften Wohneinheit... Es ist Wahlkampf, da würde ich auch noch im Ungefähren bleiben 😃 |

||

|

||

|

Hallo apollo00, hier gibt es dazu Erfahrungen und Preise: Variabler Kredit erhöht sich extrem. |

||

|

||

|

Ja, haha... mehr als heiße Luft is des aber noch nicht. |

||

|

||

|

Zudem frage ich mich, was "unbürokratischer" sein sollte, als bei bestehendem Kredit die Zahl "2920" in das Feld der Topf-Sonderausgaben reinzuschreiben. Siehe: "[...] Bis 2016 gab es eine ähnliche Möglichkeit bereits, künftig soll es aber ein unbürokratischeres Modell geben, wie Brunner erklärte." |

||

|

||

|

Die tagesaktuelle alternative Inflationsberechnung in den USA - truflation aus dem US Wirtschaftsuni Umfeld (berechnet mit Millionen tagesaktuell verfügbaren Realdaten aus der Wirtschaft) weist nur noch eine Inflation von 1,40% aus. Fed Methode, also die offizielle Inflationsrate weist 3,4% aus. Die Berechnungsmethode der Nationalbanken benutzt Bewertungsmaßnahmen und nicht in allen Bereichen real bezahlte Preise, ist angepasst ... und hinkt vor allem einiges hinten nach. Leider fehlen uns in Europa viel zu viele Daten (Datenschutz) um mit ungewichteten tagesaktuellen Marktdaten rechnen zu können. Die US Marktdaten zeigen immer mehr Wirtschaftsbereiche in der Deflation. |

||

|

||

|

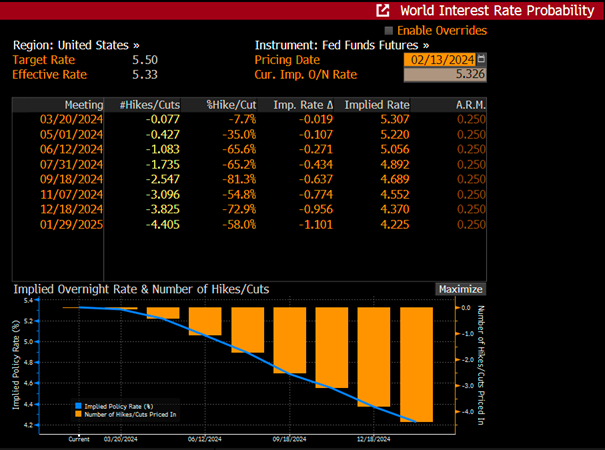

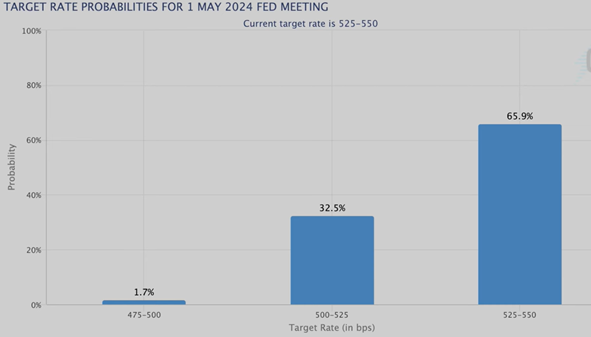

das sieht der US-Notenbankpräsident etwas anders - für Interessierte das vorgestrige Interview in "60 Minutes", wo er betreffend Preisentwicklung bemerkt: "So, the prices of some things will decline. Others will go up. But we don't expect to see a decline in the overall price level. That doesn't tend to happen in economies, except in very negative circumstances. What you will see, though, is inflation coming down." https://www.cbsnews.com/news/full-transcript-fed-chair-jerome-powell-60-minutes-interview-economy/ Bemerkenswerter Move auch bei den 10Y US-Renditen (größter 2-Tagesanstieg seit 2022), nachdem einem wieder gestiegenen Einkaufsmanagerindex und auch dem gestrigen Hinweis, dass die erste Zinssenkung (wie im Interview lautend: "We've said that we want to be more confident that inflation is moving down to 2%. And I would say, and I did say yesterday, that I think it's not likely that this committee will reach that level of confidence in time for the March meeting, which is in seven weeks.") vermutlich erst in der Juni-Sitzung beschlossen wird:  |

||

|

||

|

https://www.euribor-rates.eu/de/aktuelle-euribor-werte/4/euribor-zinssatz-12-monate/ https://boersen.manager-magazin.de/kursinformationen/swap-eur-2-jahre/XC0009683696/ Es scheint so, dass ein von mir durchaus für wahrscheinlich gehaltenes Szenario Wirklichkeit wird: Da die Staaten das geben (Defizite), was die EZB nimmt, gibt es keine Abschwächung im Arbeitsmarkt/keine wirkliche Rezession und die Zinsen könnten später gesenkt werden und nicht so stark. Speziell der 2-Jahres-Swap preist derzeit die Zinssenkungen stark wieder raus. Ein Riesenproblem für Österreich, da hier viel variabel ist und die Firmen die gestiegenen Zinsen weitergeben müssen, was zu Inflation führt. Wenn man sie Bilanzen ansieht und den Zinsaufwand um 3% erhöht und dann dieses Mehraufwand zum Umsatz gibt, sieht man wie enorm die Preise angehoben werden müssen. |

||

|

||

|

Nein, eher umgekehrt. Die (in der historischen Betrachtung relevante) 2Y Bundrendite (Deutschland) notiert aktuell bei etwa 2,67% - und das bei einem EZB-Einlagenzinssatz von 4%. Letztes Jahr im März beispielsweise notierte die 2Y Bundrendite bei etwa 2,43% - bei einem Einlagenzinssatz von 3%:  Verglichen mit damals deutet hier der Kassamarkt aktuell eine deutlich stärkere Senkungsphantasie ein. Der Terminmarkt rechnet derzeit mit Zinssenkungen im Ausmaß von 1,5% bis zur letzten Sitzung im Dezember.  |

||

|

||

|

Wir haben 11 Jahre lang die fast 0 Zinsphase mitgenommen, da werden wir 2-3 Jahre hohe Zinsen auch aushalten. Denke bis Ende 2025 pendelt sich die EZB bei 2.5% ein und das passt dann auch wieder. Mir kommt es teilweise vor manche hypen sich richtig an den derzeit hohen Zinsen hier im Forum :) :), wshl wegen Fixzinsabschluss!? |

||

|

||

|

Wir haben doch schon längst eine Rezession... |

||

|

||

|

Ich meine nur die letzten wochen. |

||

|

||

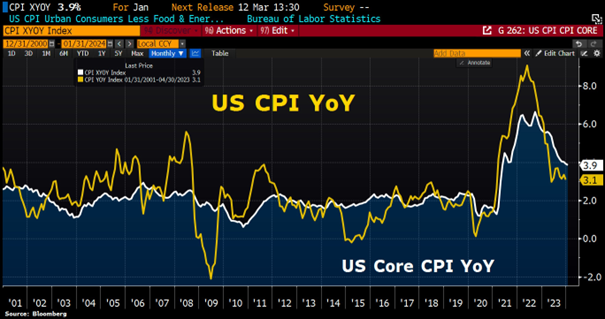

US-Inflation für Jänner soeben gekommen: Kerninflation bei starken 3,9% (Forecast lag bei 3,7%) während die Headline-Inflation von 3,4% im Dezember auf 3,1% gesunken ist (Forecast lag jedoch bei 2,9%).  So wie oben beschrieben im EUR-Raum verschiebt sich auch in den USA die vom Terminmarkt erwartete erste Zinssenkung auf einen späteren Zeitpunkt - aktuell auf den Juni-Termin.  Zinssenkungswahrscheinlichkeit im März bei 5%  Zinssenkungswahrscheinlichkeit im Mai bei 32% (der Wert lag vor einer Woche noch bei 65%).  |

||

|

||

|

Danke an @LiConsult Die Geschichte lehrt uns, dass wenn es Inflation gibt, diese nicht einfach ansteigt und dann wieder verschwindet. Typisch wäre wiederaufflammen auf weniger hohem Niveau. Mich würde es nicht wundern, wenn der "Markt" (hier: Bloomberg Konsens) mit den Zinssenkungen zu optimistisch ist, und wir was die Zinsen betrifft "higher for longer" bleiben. Noch Anders ausgedrückt: Da Staaten Ihre Zinsen refinanzieren müssen (zum drei- bis vierfachen des bisherigen Zinssatzes) haben Staaten ein Eigeninteresse an etwas Inflation. Was die USA betrifft, waren die Jobdaten zuletzt immer besser als erwartet und zusätzlich war gestern die Arbeitsmarktdaten (CPI) "heißer als erwartet". Das bedeutet auch, dass die FED keinen Spielraum für Zinssenkungen im März/Mai hat, und diese nun erst für Juni erwartet werden. Meine eigene Meinung bezieht sich jedoch auf die nächsten 2-3 Jahre. Die Antwort auf die Inflation von privater Seite kann lauten: Harte Assets (Bitcoin, Gold, ETFs) und ein paar langlaufende Schulden, am besten auf vermietete Immobilien. Alles um der Geldentwertung entgegen zu wirken. Staaten müssen sich refinanzieren, auch ihnen "hilft" die Inflation: steigende Gehälter heißt auch steigende Steuereinnahmen, was wiederum den Schuldendienst erleichtert.

|

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]