|

|

||

|

@LiConsult : Meine 100%ige Zustimmung zu dem Geschriebenen. |

||

|

||

|

Richtig. Das wäre ein fairer Weg, die Sparguthaben der breiten Masse marktkonform zu verzinsen. Die Hypo hat das, leider nur für bis zu 25 Jährige und mit 5K limitiert. |

||

|

||

|

Vollkommene Zustimmung, aber ich sehe keinen Anreiz für die Banken ohne Not den Kunden das anzubieten und auf die beträchtlichen und risikolosen Gewinne zu verzichten. Wenn dann bräuchte man dazu politischen Druck. Im Kollektiv hätte der Verbraucher die Möglichkeit dies innerhalb von Tagen durchzusetzen. Leider scheitert das wie oben ausgeführt an der Bequemlichkeit. |

||

|

||

|

Dass variabel verzinste Sparbücher einer Zinsgleitklausel unterworfen werden, ist bankenweit keine neue Errungenschaft. Da wird die Verzinsung aus einem Geldmarktindikator (allenfalls gemischt mit einem Kapitalmarktindikator) und mit einem Abschlag errechnet. Welcher Abschlag wird dann von der breiten Masse als marktkonform empfunden? Was passiert, wenn die Zinskurve wieder 'normal" wird und die variabel verzinsten Spareinlagen wieder unterhalb der fix verzinsten (Kapitalspar-)Einlagen verzinst sind? Kann damit die Kaufkraft erhalten werden? Erträge aus Einlagen und Kreditvergabe sind risikolos? Wie soll der aussehen? Mindeszinsätze für Einlagen, Maximalzinssätze für Kredite? Wer legt die für welche Höhe und Fristigkeit fest? |

||

|

||

|

Welches Risiko siehst du bei den mit 0,01% verzinsten Spareinlagen bei einem Euribor von knapp 4% für die Banken? Nimmst du das Thema Kredite absichtlich hinzu um die Diskussion zu verwässern oder habe ich die Türe versehentlich aufgemacht? Hier ging es meiner Ansicht nach allein um das Problem mit den großteils unfassbar niedrigen Spareinlagen. So könnte es aussehen. Gebunden mit einem festgeschriebenen Maximalabschlag an einen Indikator. Bei den Maximalzinssätzen erkenne ich kein Marktversagen. Du etwa?

|

||

|

||

|

Bei 0,01% gibt es kein Risiko - stimmt. Wenn man den Daten der ÖNB glauben möchte, so lag für das Jahr 2023 der Durchschnittszinssatz für Spareinlagen mit einer Laufzeit bis zu 2 Jahren bei 1,58% und jener für Laufzeiten über 2 Jahre bei 1,51%. Der Durchschnitt bei den täglich fälligen Einlagen seit Dezember 2023 liegt bei den Filialbanken bei 0,472%, bei den Online-Banken bei 1,388%. Die 0,01% Einlagen machen weder den Großteil des Einlagenbestandes aus, noch lässt sich mit 1,38% oder auch 2% oder 3% die Kaufkraft erhalten. Es ist leider so: Daran ändert auch nichts die staatliche Festsetzung eines Mindestzinssatzes/Maximalaufschlages/whatever. Wer die Chance auf einen Kaufkrafterhalt langfristig wahrnehmen möchte, kommt an einer risikoreicheren Veranlagung als es ein Konto oder Sparbuch ist, nicht vorbei. Selbst wenn ich irgendeinen x-beliebigen Geldmarktfonds heranziehe, liegt dieser bei tendenziell über 3% Rendite im Vergleichzeitraum 1 Jahr. Ich bemühe mich, argumentativ stets "am Punkt" zu sein. Ich weiß auch nicht von welcher Türe du sprichst, aber du hast Recht. Ich nehme Kredite absichtlich dazu. Warum? Weil die Grundlage zur Vergabe von Wohn- und Firmenkrediten, kurzfristigen Finanzierungsrahmen, großvolumiger Finanzierungslinien, etc. (und deren Konditionen) unterschiedlicher Fristigkeit die Refinanzierung der Bank ist. Diese rekrutiert sich (ebenfalls mit unterschiedlicher Fristigkeit) aus privaten und gewerblichen Einlagen und Kapital aus dem Geldmarkt. Die Risiken bei der Refinanzierung sind mannigfaltig (im Wesentlichen Liquiditätsrisiko und Zinsänderungsrisiko). Für die Kreditseite gilt dasselbe (halt mit teils gleichen aber auch zusätzlichen, Risiken) - daher ist das Bankwesen nie "one way" zu betrachten. Isoliert auf den Einlagenbereich bezogen, waren die jetzigen "risikolosen Übergewinne" in der Zeit wo Banken ihre Überliquidität aus positiv verzinsten Einlagen, die nicht in den Kreditbereich flossen, sondern zur EZB mit Negativzins eingezahlt werden mussten, dann offenbar "risikolose Überverluste". und den legt wer fest? für welche Fristigkeit? unabhängig der Refinanzierungsstruktur der jeweiligen Bank? auf welchen Indikator? wird dieser ebenfalls vorgeschrieben? muss die jeweilige Bank dann Einlagen verpflichtend hereinnehmen, obwohl sie sich am Markt günstiger refinanzieren kann? Marktversagen induziert durch einzelstaatlich verordnete Preisgrenzen in einem international freien Markt ... wäre interessant für eine Forschungsarbeit Beim aktuellen Regelwerk im Finanzsektor brauchen wir uns aktuell jedenfalls nicht verstecken. |

||

|

||

| Hallo LiConsult, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

Was Konsumenten der EUR-Zone für die kommenden 12 Monate erwarten:  |

||

|

||

|

die Erwartung einer sinkenden Arbeitslosenrate wundert mich. zumindest in Österreich ewarte ich hier für die kommenden 12 Monate eher eine Erhöhung. |

||

|

||

|

Wieder einmal eine punktgenaue, transparente und verständliche Erklärung 👏 Im Prinzip spricht man bei Banken dann in Summe von der Zinsspanne. Vereinfacht gesagt geht es um die Differenz zwischen aller Spar- und aller Kreditkonditionen. Greift man (zB regulatorisch) in einem Bereich bzw. auf einer Seite ein, dann wird sich das andererorts entsprechend auswirken. Es wird immer versucht werden die Zinsspanne möglichst hoch zu halten um in Folge alle Kosten (Risikokosten, Sachkosten, Personalkosten, Bankenabgabe/Dotierung Fonds/Einlagensicherung...) bedienen zu können. Am Ende soll ja auch ein Gewinn übrig bleiben um nicht zuletzt auch regulatorische Vorschriften zu erfüllen. Ich finde es unrichtig immer nach noch mehr Regelungen zu schreien, in Europa sind wir damit mittlerweile bestens versorgt.

|

||

|

||

|

Ja wunderbar, dann ist ja gesellschaftlich eh alles in bester Ordnung. Die vielen Steuergelder die wir alle die letzten drei Jahre gezahlt haben um der Bevölkerung die Teuerung abzugelten bzw. leistbar zu machen, während gleichzeitig Übergewinne in Milliardenhöhe bei Energieanbietern und Banken gemacht wurden, findet ihr alle so in Ordnung - der Markt hat es halt so geregelt? Verstehts mich nicht falsch, keiner redet von Enteignung des privaten Banksektors. Aber so tun als gäbe es grundsätzlich keine Möglichkeiten und jeder Eingriff ist sofort mit Kommunismus gleichzusetzen ist doch auch fraglich? Es hat schon auch seine Gründe warum man den Banken nach 2008 in der EU und den USA ordentlich die Daumenschrauben angelegt hat um die gesellschaftlichen Risiken zu reduzieren. Ich kann mich gut an eine Veranstaltung 2014 beim Forum in Alpach erinnern als ein Banker nach dem anderen über die starken Regulierungen in der Branche geschimpft hat und alle kleinlaut wurden als man ihnen die Verwerfungen der Jahre davor aufgelistet hat (inkl. der Milliardenrettungen für Einige).

|

||

|

||

|

Der Durchschnitt im Jahr 2023 für täglich fällige Spareinlagen (von denen war dir Diskussion) lag bei bestechenden 0,62%. Um die Monate mit der risikolosen Einlagefasziliät in Verbindung mit dem "worst case 0,01" und Durschnitt der tagesfälligen Einlagen zu beschreiben: Juli 2023= -3,49 / -2,81 August 2023= -3,74 / -3,03 September 2023= -3,99 / -3,25 Oktober 2023= -3,99 / -3,13 November 2023= -3,99 / -3,07 Dezember 2023= -3,99 / -3,04 Quelle: https://www.oenb.at/isawebstat/stabfrage/createReport?report=2.8 Je nach politischer Einstellung kann man jetzt sagen: - selber Schuld - man sollte nicht eingreifen, aber für mehr Transparenz sorgen - Anreize schaffen, dass Banken die trägen oder überforderten Kunden wenigstens etwas entlohnenen - spezifische und problematische Strukturen erkennen und minimale Standards festlegen, da ansonsten es nur wenige Anbieter in Österreich gibt und ein Bankwechsel bei vielen Menschen mit äußerst viel Unbehagen verbunden ist So kann man sich scheinbar libertär und ohne Argumente aus einer Diskussion verabschieden. Da schätze ich sehr die fundierte Diskussionsweise von LiConsult. Eine andere Sichtweise ist ja etwas Interessantes. |

||

|

||

|

@Blabla: 2008 bzw. in den davorliegenden Jahren hätte es gereicht, hätten Sie in den USA die Daumenschrauben angelegt. Der Verursacher der Subprimekrise saß in den USA, Stichwort ABS (Asset Backed Securities). Da gebe ich zum Teil schon Recht und mache Zugeständnisse zu deiner Argumentationskette, denn hätten die Amerikaner die Spielregeln (glaub es war Ende der 90er Jahre) nicht aufgeweicht, hätte es nie zu dem Finanzunfall kommen können. Da war die Finanzlobby halt im Vorfeld Gewinner. Der "Betrug" wurde in den USA begangen und die Dominosteine fielen klarerweise auch in Europa. Mittlerweile haben wir aber bestimmt genug Spielregeln aufgestellt. Nicht nur in der Finanzbranche (Mifid, Geldwächebestimmungen, Einlagensicherung, Bankenabgabe ... bis hin zu nationalen Vorgaben und Mindesstandards durch Finanzmarktaufsicht usw.) sondern überall bis "runter" zu den Landwirten. Zur großen Bankenrettung aus 2008/2009 hab ich das für Österreich wie folgt im Kopf. Von dem Partizipationskapital wurde meines Wissens von den Banken in Österreich alles retour bezahlt inklusive - glaub es waren sogar rund 9% - Zinsen. HypoAlpeAdria war wieder eine andere Geschichte, nur zur Vervollständigung. Was blieb übrig davon in den Köpfen der Menschen? Die Banken wurden mit einigen Milliarden subventioniert. Was das genau bedeutet, versteht weder der Journalist noch der Österreicher. Bist herzlich eingeladen auf meine davor geschriebenen Zeilen zu antworten. Bitte halt immer den ganzen Post lesen und nicht nur das was mach lesen möchte.

|

||

|

||

|

So ganz unschuldig würde ich den europäischen Bankensektor jetzt nicht sehen. Sonst hätte man ja auch nichts machen müssen im Nachgang. Ja die Bankenrettung ist (Hypo-Haider mal ausgeklammert) nicht so schlecht ausgegangen, 2014 wusste man das aber noch nicht und da habe ich dieses "von-oben-herab" der Branche eindrucksvoll erlebt. Und, jetzt breche ich auch mal die andere Lanze, ich kenne durchaus einige in der Branche, die sehr gut und vorausschauend für ihre Kunden agieren. Auch einige der Herrschaften hier helfen hier vielen weiter (mir auch schon), natürlich auch im Eigeninteresse aber das gehört zum guten Wirtschafen auch dazu. Spielregeln haben eben immer den Beigeschmack, dass sie "funktionierend" nicht wirklich auffallen. Je länger sie dann als "nicht-gebraucht" wahrgenommen werden, desto lauter werden auch die Stimmen bzw. die Gleichgültigkeit aller anderen wenn begonnen wird eine Aufweichung zu fordern. Landwirtschaft würde da jetzt zu weit führen und nicht Thema hier, aber nur ein Satz dazu: Viele der Regeln haben schon auch einen Hintergedanken und wenn man sich (mal ganz abgesehen von der klimatischen Entwicklung) die Entwicklung der Biodiverstität anschaut dann kann man auch schnell ergründen wieso im ersten Blick überschießend wirkende Maßnahmen vorgeschrieben werden. |

||

|

||

|

Der herzlichen Einladung bin ich bereits zuvor gefolgt. Die einfache Erklärung, wie Banken ihr Geschäftsfeld aufziehen - ist ja noch ein wenig komplexer - reicht mir halt nicht ganz zur Erklärung einem allgemeinen populistischen Bezug auf eine Überregulierung in Europa. Was hat das mit unserer Diskussion und den vorher getroffenen Argumenten zu tun? Zu deiner Ausführung. Natürlich ist es der Sinn der Bank alle Geschäftsbereiche möglichst effizient auszunutzen. Die Zinskosten sind trotzdem in Deutschland meist wesentlich niedriger - allein die Rückzahlbarkeit ist mir als Erklärungzu wenig, also sollte da immer noch Spielraum bestehen. Meiner Meinung nach ist der österreichische Bankenmarkt weit davon entfernt "perfekt" für die Gesellschaft zu sein. Kann und darf man anders sehen. Aber auf den Europa-Populismus reagiere ich bei der Diskussion einer Einzelmaßnahme allergisch. |

||

|

||

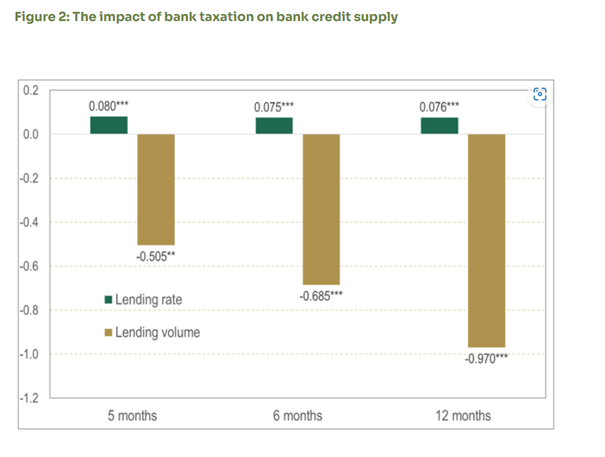

Interessante Analyse einer aktuell (22.02.) publizierten Studie zur Auswirkung einer Banken -Übergewinnsteuer auf das Kreditangebot und die Zinskondition für Unternehmen mit folgendem Ergebnis: Kreditangebot sinkt, Zinskonditionen steigen  https://www.suerf.org/publications/suerf-policy-notes-and-briefs/ad-hoc-bank-taxation-and-credit-supply/ |

||

|

||

|

Eine Übergewinnsteuer ist eh vom Tisch. |

||

|

||

|

So, wieder zurück zum Thema. Interessant, dass die Wahrscheinlichkeit bzw. die Anzahl der erwarteten Zinssenkungen immer mehr sinkt. In den USA gibt es sogar wieder eine (ganz geringe) Wahrscheinlichkeit, dass die Zinsen sogar steigen könnten. Heute die Auktion der 2 jährigen Staatsanleihen in den USA brachte deutlich höhere Renditen. In der Eurozone ist der 12-M-Euribor interessant: 1.1.2024 war der Satz ca 3,5%. Das hieße grob vereinfacht, es hätte bis Dezember 2024 4 Senkungen um 25 BP gegeben, damit der Durchschnitt in etwa passt. Jetzt (2 Monate später, also Zeitschiene 1.3.2024) liegt der Euribor bei ca. 3,75%. Das hieße max 1 Zinssenkung (max 2) in den nächsten 2 Monaten. Ich denke, man sollte dich intensiv dem Szenario widmen, was man macht, wenn die Zinsen kaum sinken und lange Zeit hoch bleiben. Anlageseitig habe ich auf das richtige Pferd gesetzt.... |

||

|

||

|

... und auch prominente Befürworter dafür wie den ehemaligen US-Finanzminister Larry Summers (interessantes Interview): https://www.bloomberg.com/news/articles/2024-02-16/summers-sees-meaningful-chance-next-fed-move-will-be-a-hike Aktuell gibt es im Terminmarkt (US Fed Funds Futures) eine knapp 55% Wahrscheinlichkeit für eine erste Senkung im Juni und eine etwa 35% Wahrscheinlichkeit, dass es zu gar keiner Senkung kommt. Anfang Februar noch lag die Wahrscheinlichkeit für eine Senkung im März (!) noch bei über 60%. Die Futures Händler sehen in den USA aktuell eine Senkung von etwa 0,8% bis Dezember (Ende 2023 lag man da noch bei etwa 1,6%). na ja - "deutlich" - es waren 3 Basispunkte (von 4,72% auf 4,579%). In der Tendenz stimmt es natürlich. Der Markt rudert mit seinen Erwartungen zurück. Für den EUR-Raum bedeutet das vorab mal auch eine Pause von der Erwartungshaltung, dass sich "nach unten" bald etwas tun soll. Nein, der 12M EURIBOR bildet eine ganz andere Fristigkeit (und ein anderes Risiko) ab, als der Hauptrefinanzierungszinssatz (= Leitzinssatz) der EZB. Kann man nicht vergleichen. Die Markterwartung für den Leitzinssatz bildet man im EUR-Raum am Terminmarkt am besten über den Overnight Index SWAP ab. |

||

|

||

|

Edit, natürlich ...Das hieße max 1 Zinssenkung (max 2) in den nächsten 12 Monaten, nicht 2 |

||

|

||

|

Mein Mann bleibt bei seiner Meinung daß es erst gegen Herbst oder Ende des Jahres substantielle Senkungen geben wird. Und auch dann denkt er nicht allzu tief. Ich glaube aber auch, daß die mit variablen Krediten die höheren Raten jetzt eh schon großteils verschmerzt haben. Die Lohnerhöhungen die es zwischenzeitlich gegeben hat helfen auch. Von daher ist der Druck von der Seite nicht mehr so hoch. Aus der Bauwirtschaft wird aber natürlich gejammert. |

||

|

||

|

Von 4,36 auf 4,69 lt https://www.finanzen.net/termine/wirtschaftsdaten/ Als richtwert taugt der 12 m euribor allemal |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]