|

|

||

|

Mich würde es auch sehr interessieren ob das in der Praxis möglich ist oder nicht. Bei meinem ersten Kredit bei der BA hieß es "Definitiv nicht möglich". Gibt es hier jemanden, der es tatsächlich gemacht hat? Wenn ja, bei welcher Bank? |

||

|

||

|

@andi102 Vor allem würde es nur Sinn machen wenn ich den Zins von 1,1% mitnehmen könnte, aber ich bezweifle dass meine Giebelkreuz Bank das akzeptieren wird. Ich werde es aber versuchen und gebe dann hier bescheid. |

||

|

||

|

Geht schon, je kleiner und regionaler die Bank ist, desto eher ist es möglich. Ich werfe hier die Raikas in den Raum. Die sind eher kulant, wenn du treuer Kunde bist und viele Produkte dort hast. Du kannst es dir ausrechnen. Berechne die Zinsen mit deinem Zinssatz und dem aktuell am Markt erhältlichen für die gleiche Laufzeit. Vereinfacht ist das das Gewinn der Bank bei vorzeitiger Auflösung. Mailand sagt danke ;) Es ist oft am Markt so: Je loser die Geschäftsverbindung, desto eher bist du dem Unterehmen egal. Wie bei den Versicherungen: Makler hört sich ja super an. Bei Kulanzansuchen ist es ein enormen Unterschied, ob du 6 Verträge mit 3000 Jahresprämie beim Unternehmen hast, oder nur einen. Und das verschärft sich gerade massiv am Markt. |

||

|

||

| Hallo andi102, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

Dann sehe ich durchaus Chancen. Bist du (ev. auch deine Familie) dort Vollkunde? Eventuell kann man auch einen Mittelweg (z.B. Sollzins 1,75%) verhandeln. Keinesfalls ändern darf sich die Laufzeit. Wenn du kein Vollkunde bist, biete an, Geschäfte dorthin zu verlagern falls es für dich OK ist. Und noch ein Tipp: Behalte immer im Hintergrund: Es ist eine reine Kulanzsache... |

||

|

||

|

Wie geschrieben, meines Wissens nach bieten das die "großen" Retailbanken nicht an. Eine kleinere Lokalraika könnte es vielleicht tatsächlich machen, da bin ich beim andi02. Obwohl ich meine, die Chance ist sehr gering. @andi102: bist du oder warst du in einer Raika beschäftigt? OT: Das kann ich wirklich bestätigen. *Lifetimepartnerschaft* nennt das zum Beispiel mein AG im Angestelltenbereich und ist gerade sehr aktuell. Ich denke, dass das bei anderen VU' s sicher sehr ähnlich thematisiert wird. |

||

|

||

|

Wenn für Bank die Ersatzbesicherung (die den noch offenen Kreditbetrag materiell besichern soll) ausreicht, sehe ich da banktechnisch kein Problem. Was allerdings dennoch ein bankinterner Grund zur Verneinung der Anfrage sein könnte ist folgender: Wenn die bestehende Immobesicherung in einen Deckungsstock (beispielsweise zum Zwecke der Fundierung einer eigenen Anleihenemission) eingebracht wurde, dann ist diese konkrete Besicherung nun nicht mehr existent. Darüber kann dir aber der Banker des entsprechenden Insitutes detaillierter Auskunft geben. |

||

|

||

|

Hallo apollo00, hier gibt es dazu Erfahrungen und Preise: Variabler Kredit erhöht sich extrem. |

||

|

||

|

Das gleiche Problem würde aber auch bestehen, wenn der Kredit abgedeckt wird. Hier geht es nicht um konkrete Kredite, sondern um Summen. |

||

|

||

|

Nach einer zwischenzeitlichen Verlangsamung der Bilanzsummenreduktion der EZB, nimmt diese wieder an Fahrt (alleine in der letzten Woche EUR 16,7 Mrd.) auf. Aktuell beträgt die EZB Bilanzsumme 58% des EUR-Zonen-BIP. Zum Vergleich FED 33%, SNB (Schweizer Nationalbank) 113%, Bank of Japan 131%.  |

||

|

||

|

Ist das der Grund warum die Swap Kurse in den letzten Tagen doch um etwas gesunken sind? |

||

|

||

|

Nein. Eine Reduktion des Geldangebotes (eben durch den notenbankseitigen Entzug der Liquidität aus dem Geldsystem - beispielsweise durch den Verkauf von Staatsanleihen an die Geschäftsbanken) bewirkt gewöhnlich ein steigendes Zinsniveau. Aktuell wird dieser Effekt vom Thema rund um die US-Schuldenobergrenze überlagert. Dies führt an den Zinsmärkten zu Risikoaversion und damit zu sinkenden längerfristigen Renditen - und bei den kurzen Fristigkeiten zu steigenden Renditen. Die EUR-SWAPs handeln in der seit ein paar Wochen gewohnten Range. Nächste Woche wird es wieder spannend: 3. Mai FED-Sitzung, 4. Mai EZB-Sitzung |

||

|

||

|

Uff, also mir ist das Finanz-wie-entwickelt-sich-wann-was-Thema zu hoch, bzw. hab ich nicht die nötigen Ressourcen, mich auf dem Niveau damit zu beschäftigen. Dafür hab ich für das zweite Halbjahr schon mal eine kleinere Sondertilgung angemelden, gegen Ratenreduktion wohlgemerkt, Laufzeit ist mir wurscht... ^^ |

||

|

||

|

wie "dramatisch" und dynamisch die Situation gegenwärtig ist, zeigt sich am Verhalten der US - 1Y- und 3Y-Zinsen. Wie bei den vergangenen Situationen rund um das Erreichen der Schuldenobergrenze zogen die 1Y-Zinsen deutlicher an - diesmal jedoch deutlich stärker, was die Nervosität an den Märkten signalisiert.  Mal sehen wie sich das weiter entwickelt. |

||

|

||

|

@liConsult Als Experte auf dem Gebiet, was schätzt du wann/ob die Zinsen wieder ein wenig fallen? Denkst du im Herbst 2024 sind sie niedriger als jetzt? |

||

|

||

|

Du fragst nach der Glaskugel. Die EZB richtet ihrer Zinsentscheidungen derzeit nach drei Kriterien, Inflation, Kerninflation und ob eine Rezession droht. Nächste Woche wird entweder um 0,25 oder 0,5% erhöht. Weitere Zinserhöhungen danach nicht ausgeschlossen. Erst ein nachhaltiger Rückgang der Kerninflation könnte mittelfristig zu einer Zinssenkung führen. Ob das im Herbst 2024 schon so weit ist? Das weiß niemand. Was derzeit die meisten ausschließen ist, dass wir wieder zu solch extrem niedrigen Zinsen zurückkehren und das eine historische Anomalie war. Aber in Wahrheit kann auch das niemand ausschließen und eine dramatische Krise könnte auch wieder zu Nullzinsen führen. |

||

|

||

|

Vorweg: natürlich kann ich persönlich die Zukunft nicht vorhersagen - das können die echten Experten (Notenbanker, Assetmanager, Zinshändler, etc.) auch nicht. Das Zinsgefüge (sowohl die Leitzinssatzhöhe an sich als auch die Zinsstrukturkurve und somit die Differenz zwischen den "langen" und den "kurzen" Zinsen) wird meiner Interpretation nach auch in den kommenden Monaten stark von der Inflationsentwicklung abhängen. Nachdem sich die realwirtschaftliche Auswirkung von Zinsanhebungen- bzw. Senkungen erst mit einer deutlichen Zeitverzögerung (etwa 12-18 Monate) zeigen, werden wir auch erst dann sehen, ob die getätigten Maßnahmen zu restriktiv oder vielleich sogar auch zu zögerlich waren. Für die nächsten Notenbanksitzungen erwarte ich weitere Anhebungen - wenn auch nicht mehr so stark, wie wir sie bereits gesehen haben. Es mehren sich am Markt auch die Stimmen, dass wir hinsichtlich die Preissteigerungsdynamik langsam aber doch einem Höhepunkt entgegensteuern, wenn nicht sogar diesen überschritten haben. Die große Frage wird sein, wie nachhaltig der Preisdruck aufrecht bleibt - so lange wird auch die Zinspolitik straff bleiben. In diesem Zusammenhang bleibe ich auch bei meiner Meinung, dass solche Zyklen längerfristig aufrechterhalten bleiben. Aktuell wettet der Zinsmarkt (über die Futures) gegen die Notenbanken und erwartet sogar sinkende Leitzinssätze. Ob die Wette aufgeht, werden wir sehen. Ende 2024 .... keine Ahnung - so weit weg Für langfristig denkende Kreditnehmer bietet sich durch die inverse Zinsstruktur die Möglichkeit zur Zinsfixierung mit Zinssätzen unterhalb der variablen Raten. Wer variabel vereinbaren möchte, wird vermutlich eine Zeit lang deutlich mehr zahlen müssen als ein "Fixszinsler" (zum Vergleich: aktuell bestmögliche Zinssätze für 10-25 Jahre aktuell bei 3,625% bis 3,75/3,80% - variabel 3M EURIBOR 3,25% + z.B. 1% Aufschlag 4,25%). Für jene, die "das beste aus beiden Welten" haben wollen, bieten sich auch Modelle mit Zinsunter- und Obergrenze an, bei der dazwischen variabel mit Aufschlag finanziert wird.

|

||

|

||

|

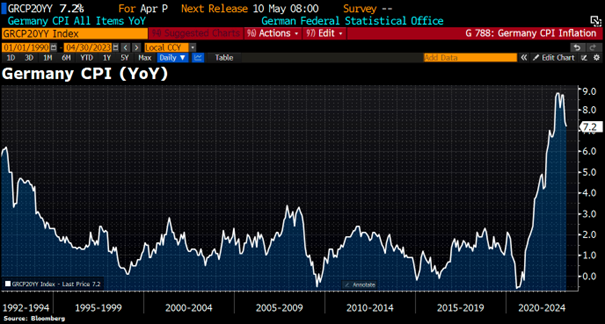

Auf den ersten Blick gute Nachrichten von der Inflationsseite - der Konsumentenpreisindex im April fällt auf 7,2% (März 7,4%). Auf den zweiten Blick erkennt man, dass dies hauptsächlich mit dem Rückgang der Nahrungsmittelpreisinflation zusammenhängt (April 22,3%, März 17,2%) wohingegen sich die Energiepreise von 3,5% im März auf nun 6,8% wieder beschleunigt haben. Kerninflation bleibt weiterhin hoch.  |

||

|

||

|

Bei den Energiepreisen handelt es sich aber nur um verzögerte Effekte aus dem letzten Jahr (EVU haben gemäß den inzwischen größtenteils marktpreisindizierten Kundenverträgen 2022 zu "teuren" Preisen für 2023 eingekauft) => wenn die Großhandelspreise auf dem aktuellen Niveau bleiben, werden auch die (für die Inflation relevanten) Endkundenpreise in den nächsten Monaten deutlich sinken. Sowohl Öl als auch Strom/Gas sind erheblich gefallen (Brent -27% in den letzten 12 Monaten; Gas und Strom seit den Höchstständen im August fast -90%). |

||

|

||

|

Spannende Tage vor uns mit zwei Leitzinsentscheidungen (FED 03.05. und EZB 04.05.). Zinsmartkerwartung FED Anhebung um 0,25% diesen Mittwoch  |

||

|

||

|

Also 4% Fix sind sowieso schon +/- erreicht. Mit bis rauf auf 4,5% rechne ich heuer noch locker. Vielleicht sehen wir ja die 5% Fix? Schattenzins sind wir bei 6%? |

||

|

||

|

Die Prognosen sind für mich derzeit leider wertlos. Keiner weiß wie es weitergeht. Ich halte ein Szenario im 3-M-Euribor in einem Jahr von 2-5% für möglich. Müsste ich tippen, würde ich mich im oberen Drittel bewegen. Derzeit drückt der Basiseffekt beim Ölpreis die Inflation. Bleibt es so, verlieren wir den Basiseffekt ab ca. September. Alleine was sich bei den Urlaubsreisen abspielt: https://www.derstandard.at/story/2000145914346/der-sommerurlaub-heuer-wird-teuer Nachfragerückgang = NULL!!! ganz im Gegenteil. Stromhilfen laufen noch über ein Jahr. Ich kann mir schwer vorstellen, wie die Inflation ohne Rezession zurücklaufen soll (auf die 2%) |

||

|

||

|

Und die Leute haben entweder noch genug Geld oder geben es halt aus weils eh wurscht ist? |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]