|

|

||

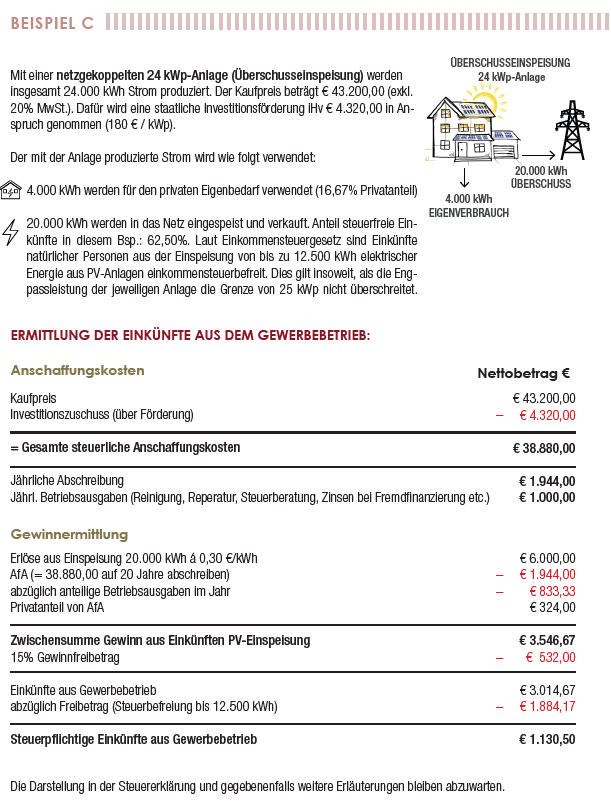

Einge Frage zum Beispiel C vom Steuerleitfaden der PV-Austria Auflage 7:  Man darf doch auch 45% für Pauschale Aufwendungen abziehen (Stichwort Kleinunternehmerpauschalierung, auch wenn ich mir mal dir Vorsteuer geholt habe und auf die Kleinunternehmerregelung verzichte d.h. zur Regelbesteuerung gewechselt bin)? Wobei, so wie sie das Beispiel da gerechnet haben, wird das hier vermutlich gar nicht so einfach gehen oder? ------------------------------------------------------------------------ Bei der Auflage 5.1 hat das noch ganz anders ausgesehen:  Wie kommt man in diesem Beispiel eigentlich auf die 1884,17 (beim Freibetrag von 12.500kWh)? |

||

|

||

|

Wie man auf die 1884,17 kommt habe ich herausgefunden: 62,5% ist in dem Fall Steuerfrei vom Überschusseinspeisung. Und 62,5% von 3014,67 = 1884,17 Die Beispiele C in Auflage 5 und Auflage 7 sind zwar unterschiedliche Zahlen, aber egal welche Berechnungsmethode man anwendet, es kommt das gleich raus. Bleibt nur die Frage mit den 45% für Pauschale Aufwendungen. Ich denke laut https://www.usp.gv.at/steuern-finanzen/pauschalierung/kleinunternehmerpauschalierung.html müsste man das Abziehen dürfen, auch wenn man auf die Kleinunternehmerregelung verzichtet hat um die Regelbesteuerung (Vorsteuer) anwenden zu können. Ich denke dort wo man die Afa abzieht sollten auch die 45% abgezoegen werden. Spannenderweise kommt dadurch ab 2022 wegen den 12500kWh Freimenge immer negative Steuerpflichtige Einkünfte (Gewinne) raus. Kann man das mit anderen nichtselbstständigen Einkünften gegenrechnen? Sieht das Finanzministerium das nicht irgendwann mal als Liebhaberei? |

||

|

||

|

Wir haben damals um uns die Vorsteuer zurückzuholen auf Regelbesteuerung optiert vor 3 Jahren, und ich dachte immer, beim Stromverkauf an ein Unternehmen gilt die Reverse Charge, und daher keine Umsatzsteuer. Jetzt wollt ich wegen Energie AG Kündigung zu Auri wechseln, und dort steht bei der Abnahme: Umsatzsteuer Bei Vertragsanbahnung teilt der Energielieferant mit, ob es sich um ein umsatzsteuerpflichtiges Unternehmen (20 %), um ein umsatzsteuerlich pauschalierten Land- und Forstwirt (13 %) oder um eine Privatperson (0 %) handelt. Was soll ich da den bitte Angeben? Zahlen die mir dann die Umsatzsteuer und ich zahls dem Finanzamt weiter? Oder kann ich einfach Privatperson 0 sagen als Einzelunternehmer? |

||

|

||

|

Ich bin auch in der Regelbesteuerung. Bei meinem Wechsel vor ein paar Monaten wurde die gleiche Frage gestellt und ich habe Unternehmen mit 20% angegeben. Vom Energieabnehmer habe ich aber keine Umsatzsteuer bekommen und daher auch keine abgeführt. |

||

|

||

|

Ist der Begriff "Anlage" auf den Zählpunkt, auf die Adresse oder Gesamtleistung der Module aller Anlagen bezogen? Darf man mehrere Anlagen mit je max. 35 kWp kWp [kWpeak, Spitzenleistung] Modul Leistung betreiben und jeweils dafür die Steuerbefreiung nutzen? |

||

|

||

|

Nein nur eine |

||

|

||

|

I' werd' na'risch (mit finanz-online) Hintergrund: GesbR (meine Frau und ich). Bei der EKSt-Erklärung konnte ich die Erträge aus der Beteiligung mit einem zusätzlichen Hakerl versehen (Abzug von im Gewinn-/Verlustanteil enthaltenen steuerfreien Einkünften natürlicher Personen aus der Einspeisung von elektrischer Energie aus Photovoltaikanlagen.) Jetzt will ich meine machen, die Erträge sind 'festgestellt' und hocken jetzt in meiner Einkommenssteuererklärung und das Hakerl scheint es nicht mehr zu geben .... AAAARGH. @gschnasl ist da ein Leidensgenosse auch mit GesbR, aber es darf gerne jeder was dazu sagen. Die Frage: Wie bekomme ich die Erträge aus der Beteiligung wieder aus meiner Steuererklärung (weil steuerfrei)? Notiz am Rande: Ich habe natürlich beim Finanzamt angerufen und die Dame meinte am Ende ganz zerknirscht, sie weiß es auch nicht. Das ist so ein Sauhaufen geworden, eins der wenigen Dinge, die früher echt besser waren. |

||

|

||

|

Hol dir das physische formular und fülle es aus😆😂

|

||

|

||

|

Boah eh, da gibt es den Punkt wirklich 😍 Die saufen doch alle, oder... |

||

|

||

|

Interessanterweise gibt es den Punkt auch, wenn man eine Beteiligung neu erfasst?! Kann ich die Erklärung über finanzonline machen und das ausgefüllte E11 Teil mit hochladen, oder wie geht das? Ich mache immer alles nur über finanzonline ... |

||

|

||

|

Ist mir auch aufgefallen, da aber die PV-Anlage erst im Juni 2023 in Betrieb gegangen ist, habe ich nur Verluste in der GesbR gehabt. Daher war es mir egal. Für heuer sollte ein Gewinn herauskommen, daher bin auch an einer Lösung interessiert. |

||

|

||

|

Wenn man eine neue Beteiligung anlegt, existiert dort der Punkt auch, aber ich kann keine neue Beteiligung mit der selben GesbR anlegen, da mault das System. Eventuell gäbe es im E6 Formular (der GesbR) eine Möglichkeit auf diese Steuerfreiheit hinzuweisen, sodass die Beteiligung einen Betrag von 0 erzeugt, aber auch dort habe ich im Formular nichts gefunden. |

||

|

||

|

Ich habe bei der GesbR auch eine zusätzliche Eingabe gemacht, wo ich auf die Steuerfreiheit der Erträge der PV-Anlage hingewiesen habe. Dies ist aber nicht einmal ignoriert worden. Wenn dies nächstes Jahr bei der EK Erklärung wieder nicht beachtet wird, werde ich einen Einspruch machen. |

||

|

||

|

Ich werde das jetzt auch einfach mal machen und dann einen Einspruch. Das FA ist einfach überfordert. Mir schicken sie eine Mahnung zur Einkommenssteuererklärung für 2023 und meine seit 18 Monaten liegenden (freiwilligen) Einkommenssteuererklärungen für 2018 und 2019 sind immer noch nicht bearbeitet. Die Arbeitnehmerveranlagungen von 2020 und 2021 hat der Computer gemacht, die waren nach 1 Woche durch. |

||

|

||

So, nach gefühlten 43 Anrufen beim Finanzamt ist klar, finanzonline kann das nicht. Die freundliche Dame am Telefon (und das ist ernst gemeint) hat sich da genauso durchgekämpft wie ich  Also eins nach dem anderen: 1. Wenn eine Beteiligung 'festgestellt' ist kann man die Steuerfreiheit selbiger nicht mehr eingeben im Portal 2. Mit dem E11 Formular oder einer noch nicht festgestellten Beteiligung geht das 3. Jetzt muss ich die Beteiligung in der ESt.Erklärung einfach hinnehmen und eine 'sonstige Eingabe' machen mit dem Formular E11 im Anhang 4. Lt. Auskunft kann das FA nicht sicherstellen, dass diese Eingabe berücksichtigt wird, wenn das nicht sein sollte, dann muss ich einen Einspruch machen. 5. Die FA-Mitarbeiterin hat das in der IT angemerkt und die haben zumindest ein Ticket dafür gemacht. Wie gesagt, ein ziemlicher Wahnsinn. Zur allgemeinen Situation: Wenn ich am Montag im FA anrufe ist das immer Irrsinn, zu viele Anrufe, zu wenige Leute. Man kann aber einen Rückruf veranlassen, dann ruft am Dienstag ein(e) deutlich besser gelaunte(r) Mitarbeiter(in) an, meist aus Westösterreich und kümmert sich wirklich um das Problem. Am Montag wurde ich von Pontius zu Pilatus verbunden mit genau keinem Ergebnis, das kann man sich also sparen.

|

||

|

||

|

Noch ein Nachtrag, die ESt.Erklärung wurde abgerechnet und natürlich die Steuerfreiheit nicht berücksichtigt, also 'Einspruch' gemacht. Der button heißt 'Ändern' (im Steuerakt) und man kommt tatsächlich wieder in die Eingabemaske, wie bei der eigentlichen Erklärung, nur hier ist die Beteiligung nicht fix drin, sondern man kann sie hinzufügen und dort auch den Abzug wegen Steuerfreiheit angeben, zusätzlich muss man eine Begründung angeben (auch einer der Punkte in der Liste der Eingabemöglichkeiten). Hat schon etwas Passierschein-A38-iges ... |

||

|

||

|

Wie sieht es aus, wenn man in einem Jahr >12500kWh eingespeist hat, aber erst im nächsten Jahr per Jahresabrechnung abgerechnet wird? Darf man dann erst im Jahr der Rechnung berücksichtigen oder? Im worst case steigt man dann in diesem Jahr auf einem anderen Anbieter mit Monatsabrechnung um und schon hat man extreme Steuerlast. |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]