|

|

||

|

Also lt. https://www.bmf.gv.at/themen/klimapolitik/steuerliche-aspekte-bei-photovoltaikanlagen-von-privatpersonen/ueberschusseinspeisung.html nimmst du den steuerpflichtigen Prozentsatz her für die Berechnung. In deinem Beispiel: 12,5/16 = 0,78125 -> 21,875% deiner Umsätze sind für die steuerliche Beurteilung relevant Angenommen du hast 1.600€ für die 16MWh bekommen dann ergibt das 350€ für die Varianten E/A Rechnung bzw. Kleinunternehmerpauschalierung Bitte um Korrektur wenn ich wo an Denkfehler hab. |

||

|

||

|

Wie oben bereits von @tempo85 und @alhei angemerkt gilt das "Zuflussprinzip". Ich führe meine Steuern aber nicht als Kilowattstunden sondern als Euro ab. Jetzt ist die Frage natürlich durchaus berechtigt, wieviel EUR ich aus dem Gewinn der Zwölftausendfünfhundertundersten Kilowattstunde abführen muss. Der Gewinn hängt natürlich unter anderem davon ab zu welchem Preis ich diese Kilotwattstunde verkauft habe, was wiederum vom konkreten Zeitpunkt der Lieferung abhängt. Nachdem das Steuerrecht aber scheinbar keine exakte Wissenschaft ist, sehen wir das vielleicht einfach zu eng? Ich werde die Frage mal ans BMF richten... |

||

|

||

|

... es ist gar keine Wissenschaft, also zumindest nicht im engeren Sinne. Bei den Rechtswissenschaften ist zwar der methodische Ansatz gegeben, aber in der tatsächlichen Ausführung (dem Gesetz) leider mit vielen, vielen Widersprüchen (oder sagen wir vielleicht entgegenstehenden Ansprüchen) versehen. Ein Grund warum wir Richter brauchen das Gesetz zu interpretieren (sonst könnte das ja jeder). In den Naturwissenschaften ist der Interpretationsspielraum deutlich eingeschränkter und nur in den absoluten Grenzbereichen (im ganz Kleinen (Quantenmechanik), im ganz Großen (Astrophysik, schwarze Löcher ...), im ganz Schnellen (Relativitätstheorie)) 'Interpretation' überhaupt noch möglich. Den Theologen wurde die Wissenschaftlichkeit ja auch nur aus historischen Gründen, sie haben immerhin die allermeisten Universitäten gegründet, noch nicht abgesprochen. Auch hier hat zumindest die katholische Kirche ihre höchste Interpretationsinstanz in Form des Papstes eingerichtet ... immer ein Zeichen! Sorry für den Ausflug  |

||

|

||

|

Uiui, keine Wissenschafter in Lehre und Forschung am Institut für Finanz- und Steuerrecht? Harte Bandagen. 🤣 |

||

|

||

|

so... stimmt mit Wissenschaft hat das wenig zu tun. Wir haben nun mitn Steuerberater eine "Miteigentümergemeinschaft" (Gruis) für die gemeinsame PV-Anlage gemeldet. Was istn das schonwieder? Steuer-Recht und Peter werden keine Freunde mehr 😅 Aber eigentlich ists mir egal, ist ziemlich ein uninteressantes Thema, da will ich keine Lebenszeit mehr dafür investieren. Aber ging einfach, und so kann alles gemeldet werden und hoffentlich regt sich keiner auf. Dann solls mir Recht sein. Wenns mit den Einspeisetarifen so weitergeht, und wenn hoffentlich das Firmen-E-Auto wirklich kommt, wird es vorerst eh das letzte Jahr sein, wo PV-Steuer anfällt. |

||

|

||

|

Ist dabei eigentlich was rausgekommen? Ich habe inzwischen auch die Frage gestellt, aber noch keine Info erhalten. Es ist zwar noch Zeit, aber für den Steuerausgliech 2023 solle die Frage in nächster Zeit geklärt werden... In meinem Fall geht es um nicht viel, aber wenn ich die ersten 12500 kWh rechne, wäre es steuerfrei, wenn es der Durchschnitt ist, kommt ein kleiner Betrag raus. Gleiches gilt bei einem Bekannten. Ist es eigentlich auch so, dass die 12500 kWh auch sicher nach dem Zuflussprinzip gerechnet werden, d.h. dass das in Wirklichkeit die Mengen von Nov. 2022 bis inkl. Nov. 2023 bei der Ömag sind (die Rechnungen habe ich alle 2023 erhalten)? |

||

|

||

|

Bei einem Einnahme/Ausgabe-Rechner kommt es auf das Datum des Geldflusses an. Daher alle Beträge, welche du im Jahr 2023 aufs Konto bekommen hast zählen. Bei deinem Fall werden es wahrscheinlich die Mengen 12/22 bis 11/23 sein und dies musst du bei der 12500kWh Grenze beachten. Bei jährlichen Geldfluss ist es genauso. |

||

|

||

|

Grundsätzlich ja, aber ich dachte ich warte auf die Dezemberabrechnung (Ende Januar) von der ÖMAG, damit ich meine Einspeisemenge exakt habe und daraus meine USt. für den Eigenverbrauch errechne. Das E6-Teil hat übrigens geklappt, Ende Dezember hatte ich schon wieder einen Wisch vom FA da, mit dem Hinweis, dass sie gerne auch 150.- von mir nehmen, wenn ich keine Einkommenssteuererklärung mache 😘 Wäre echt schön, wenn private PV-Anlagen bei denen mal am Schirm landen würden. Vor allem, weil ja durch die neuerliche Gesetzesänderung die USt. sowieso erledigt sein sollte, aber wegen der 15€ im Jahr mache ich keinen Aufstand. |

||

|

||

|

Ja, die bestätigt im Wesentlichen die hier beschriebene(z.B. Beitrag #161), anteilmäßige Betrachtung, es gibt keine zeitliche Zuordnung außerhalb des Zuflußprinzips. |

||

|

||

|

Seit ihr euch da sicher? Bei einer GmbH z.B. zählt scheinbar das Rechnungsdatum und nicht wann das Geld geflossen ist, zumindest habe ich das so von einem Steuerberater erfahren. |

||

|

||

|

Danke! Ich habe damit im Grunde auch gerechnet... 🙂 |

||

|

||

|

Ja, bei einer GmbH wird es anders gerechnet (Bilanz und nicht Eingabe/Ausgabe-Rechner). |

||

|

||

|

Fürs Finanzamt zählt der Einspeiseerlös des Kalenderjahres (was am Konto in diesem Jahr ankommt). Für die Eigenverbrauchsberechnung wegen der USt zählt die Einspeisemenge des gesamten Kalenderjahres. Ich habe meine USt-Erklärung schon abgeben, da die Einspeisemenge beim Netzbetreiber ja schon bekannt war. |

||

|

||

|

Stimmt da könnte ich auch schauen. |

||

|

||

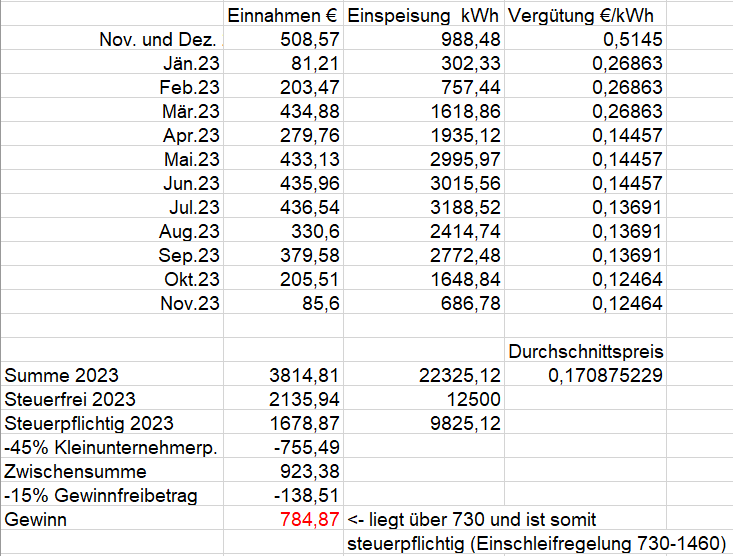

Vielleicht hier mal ein Beispiel wie ich das nun rechnen würde. Vielleicht hat jemand Einwände ob das so korrekt gerechnet wird und für andere ist es vielleicht auch eine Hilfe:  Die gesamten eingespeisten kWh beziehen sich bei mir auch auf das was auf den Rechnungen steht und nicht auf das was ich im Kalenderjahr eingespeist habe. D.h. da sind Mengen aus 2022 dabei (Nov, Dez), aber es fehlt der Dez. 2023, da ja noch nicht ausgezahlt wurde. Ich habe für mich die Kleinunternehmerpauschalierung genommen (wird für die meisten das Mittel der Wahl sein). |

||

|

||

|

Laut dem Beispiel im ersten Post von diesem Thread müsstest du die Afa vom Eigenverbrauch noch dazuzählen. |

||

|

||

|

Du meinst "Privatanteil AfA"? Das ist bei der Kleinunternehmerpauschalierung nicht zutreffend und wird auch im Beispiel des Finanzministeriums nicht erwähnt (Vermutlich weil eben die 45% "pauschal" nur von den Einnahmen gerechnet werden können/dürfen - ja, ist nicht ganz logisch/fair...): https://www.bmf.gv.at/themen/klimapolitik/steuerliche-aspekte-bei-photovoltaikanlagen-von-privatpersonen/ueberschusseinspeisung.html Hier habe ich das auch noch angesprochen und es wurde von @Baumau so bestätigt: https://www.energiesparhaus.at/forum-pv-steuerleitfaden/69942_3#691664 |

||

|

||

|

Was zählt bei (Rechnungsdatum oder Geldfluss): - einer Gesbr - wenn man einfach für seine private PV eine UID beantragt hat und auf die Kleinunternehmer verzichtet hat (um sich die Vorsteuer zu holen)? |

||

|

||

|

Ich habe eine GesbR und habe eine UID geholt. Es zählt auch hier der Geldfluss. Nur bei Bilanzierer zählt das Rechnungsdatum. Ist aber nur notwendig bei bestimmten Unternehmensarten, z.b GmbH oder bei Umsätzen grösser 1.000.000. Siehe auch z.B. https://www.wko.at/steuern/einnahmen-ausgaben-rechnung |

||

|

||

|

Somit zählt immer der Geldfluss? Ich bekomme das Geld für 2023 nun Ende Jänner überwiesen, somit fällt es erst 2025 in die Einkommensteuererklärung, oder? |

||

|

||

|

Nein, bei der Einnahmen-Ausgaben-Rechnung zählt nicht nur (black-or-white) das Datum des Geldflusses. @Baumau, dessen Beiträge ich sehr schätze, hat das hier auch schön und nachvollziehbar erläutert: https://www.energiesparhaus.at/forum-versteuern-der-pv-anlage-afa-etc/66664_5#644266 Auch nachzulesen unter https://www.wko.at/steuern/steuerliche-massnahmen-jahreswechsel "Regelmäßig wiederkehrende Einnahmen oder Ausgaben, sind aber jenem Kalenderjahr zuzurechnen, welches sie wirtschaftlich betreffen, wenn sie innerhalb von 15 Tagen vor oder nach dem 31.12. zu- oder abfließen." Jahres-Einspeisevergütungen von OeMAG oder anderen, welche bis 15.12.2024 eintreffen aber wirtschaftlich das Jahr 2023 betreffen (und das tun sie zweifelsohne) sind somit steuertechnisch dem Jahr 2023 zuzurechnen. |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]