|

|

||

|

@Rotkehle So ist es. Seit 2013 rein elektrisch. PV kommt sofort drauf was geht. Effizienz ist wie Zinsenszins, er wirkt sich dann nach und nach immer stärker aus  Und sparen ist gut, nicht ausgeben müssen (weil es gar nicht erst anfällt) noch besser. Kamin -> Ofen -> Holz -> Rauchfangkehrer Verbrenner -> Sprit -> Abhängigkeit Variablen Zinsen -> Schwankungen -> Unsicherheit (es kann immer schnell gehen, wie man sieht...). 1980 ist eben nicht 2022 - richtig |

||

|

||

|

Umso mehr geht es darum, individuelles Risikomanagement zu betreiben. Herrschende Zustände können sich rasch ändern und nichts ist ausgeschlossen. Das war früher so und ist heute nicht anders. |

||

|

||

|

Ja darum war für mich variabel nie ein Thema und würde es auch nie sein. Ich leihe mir Geld, also bezahle ich auch für die Sicherheit. |

||

|

||

|

Das ist wohl der Kern der ganzen Sache, wie schon oft geschrieben, es gibt nicht die beste Zinsbindung sondern nur die individuell passende. Bei der Immobilienfinanzierung gibt es halt aus meiner rein subjektiven Beobachtung häufig zwei Extrempole, die beide für mich nicht nachvollziehbar sind. Die einen, die unbedingt völlige Sicherheit beim Kredit haben wollen und dafür in anderen Bereichen Risiken eingehen, die für mich nicht dazu passen ("Kryptoinvestor mit 25 jähriger Fixzinsbindung"), die anderen, die bei der Geldanlage übervorsichtig sind und beim Kredit auf einmal hochspekulative (und riskante) Konstellationen wählen ("Bausparer mit endfälligem Fremdwährungskredit inkl. Tilgungsträger"). Für mich war die Entscheidung relativ einfach (und langweilig), flexible Verzinszung nur für den Teil den ich nicht brauche. Also der durch andere Anlagen gedeckt ist, die ich aber bei Zinsen von quasi 0 nicht (steuerschädlich) auflösen würde. Warum sollte man einen gratis Hebel verschenken? Für den fixen Teil eine Bindung bis zu deren auslaufen der Restbetrag - wenn notwendig - problemlos rückzahlbar ist. Dazu solide (aber nicht als Selbstzweck) Eigenkapital einbringen. Soviel absichern wie sinnvoll, aber ohne vermeidbaren Kosten für eine Sicherheit die nicht benötigt wird. Und da die Immobilie selbstbewohnt ist, überall auf der vorsichtigen Seite (objektiv als etwas zuviel Eigenkapital, zu viel/lange Zinsbindung, aber halt nicht völlig übertrieben). Bei der aktuellen Lage (niedrige Zinsen, hohe Inflation, steigende Immobilienpreise) hat man in den letzten Jahren ohnehin nichts falsch machen können und es müssten schon ordentliche Änderungen auftreten um die Gewinne der letzten Jahre überhaupt mal auszugleichen. Da sollte bei jedem, der/die halbwegs sinnvoll kalkuliert hat und nicht erst gestern abgeschlossen hat, bereits ordentlich Puffer aufgebaut sein. |

||

|

||

| Hallo Equity, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

|

Das stimmt nur, wenn die Leute auch das Geld gespart und nicht gleich in das Haus investiert haben. Die gestiegenen Immopreise helfen leider nichts, wenn die monatlichen Kosten zu hoch werden. Meine langjährige Erfahrung ist, dass 85% der Kreditnehmer nichts von der Zinsersparnis auf die Seite gelegt haben. |

||

|

||

|

Wenn du hier betr. "steuerschädlich" die diesbezüglichen Topfsonderausgaben gemeint haben solltest - die gibt´s per AVA 2021 (leider) nicht mehr ... |

||

|

||

|

Nein, die stink normale KESt war gemeint falls man aus Kapitalanlagen (z.B. Aktien) in Eigenkapital für die eigene Immobilie umschichtet. Nach derzeitiger Gesetzlage ist es zwar nur eine Stundung, aber auch die kann (da die gestundeten Steuern weiter Ertrag bringen) lohnen. Wenn man auf eine Abschaffung der KESt auf Kapitalerträge setzt (was derzeit zumindest diskutiert wird), dann ist der Effekt nochmal viel größer. |

||

|

||

|

Hallo liebes Forum, aus aktuellen Anlass und weil wir gerade bei 2 Banken angefragt haben wollte ich unsere Konditionen ebenfalls teilen: Derzeit folgende Angebote am tisch für 310t Euro Kreditsumme, mit eingerechneten Sanierungen unter 80%, Eigenmittel >20% : PSK: 35Jahre, 1,5% p.a., effekt. Jahreszins 1,9%, 25Jahre fix, Rate 1030 Euro Bausparkasse Raika: 35Jahre, 1,55% p.a. , effekt. Jahreszins 1,8%, 15 Jahre fix, Rate 978 Euro Was sagt ihr zu den Angeboten? 1,5% Marge kommt mir viel vor. Ebenfalls sind mir 1,5% Vermittlungsentgelt bei beiden Banken noch zu hoch, wo können wir noch was rausholen? Bei der Raika ist anscheinend ein Kontowechsel Pflicht, was mich ein wenig abschreckt, immerhin habe ich bei der Hausbank noch einen alten Vertrag mit relativ günstigen Konditionen. 15 Jahre fix würden uns prinzipiell aber reichen, da ein Erbe in dieser Zeit zu erwarten ist. LG aus Oberösterreich |

||

|

||

|

Liebe Profis, Wir sind gerade dabei die Finanzierung für den Hausbau zu planen und Infos einzuholen. Da aufgrund der derzeitigen Baupreise doch mehr Bedarf besteht, hätte uns eine Finanzierung von ca. 250k für 20 oder 25 Jahre, je fix über die Laufzeit. Habt ihr hier infos wo derzeit die Konditionen so liegen? Thanks! |

||

|

||

|

Hi, ich hänge mich aus gegebenem Anlass auch hier rein. Ich finanziere gerade 2 Vorsorgewohnungen, habe Angebote dazu von 2 Banken. Das erste ist schon etwas länger gültig und daher noch sehr attraktiv (1% fix 15J, 0,875 auf 5 var), das werde ich auch sehr wahrscheinlich nehmen. Bei der 2. Wohnung war ich langsamer, hier ist bereits eine deutliche Teuerung eingetreten. Bank 1 bieter hier 1,375% auf 15J, 0,875 auf 5 var; eine andere gleich 1,49% fix auf 15% und 0,875 auf 5 var., dafür keine BAG BAG [Bearbeitungsgebühr]. Ich bin bezüglich dem 2. Kredit sehr unsicher. Einerseits kann ich mir quasi 50% des invests günstig fix sichern (Kredit 1) und der andere wäre bei 180k Kredit auch nicht sooo hoch falls variabel finanziert und etwas passiert, auch sind die aktuell doch weit über 1% Aufschlag nicht wirklich wenig. Aber andererseits ist der Spread dann auch wieder nicht so groß, dass es vollkommen unwahrscheinlich ist, dass der Euribor auf diese Stände steigen wird. Da es um Vorsorgewohnungen geht, die vermietet werden, ist das Risiko natürlich ein anderes wie bei einem Eigenheim- wie würdet ihr die Lage einschätzen? Die Bankberater sagen eigentlich beide unisono, dass sie zumindest in den nächsten 5J kein allzu großes Wachstum beim var. Zins sehen. Die Wohnungen an sich werden von beiden Banken bereits jetzt über EK geschätzt, daher denke ich dass das Invest ok ist (die reine Mietrendite ist natürlich lächerlich). Danke euch und LG |

||

|

||

|

je nach Bonität und Rahmenbedingungen Bestzinssatz 20 Jahre aktuell noch 1,27% p.a., bzw. 25 Jahre etwa 1,50% p.a. Bank Austria? Sparkasse, ERSTE oder Raiffeisen? Ich sehe hier für die Bank kein "anderes" Risiko. Grundbücherliches Pfandrecht gibt es in beiden Fällen - somit ist für die Bank die volle Besicherung gewährleistet und eine allfällige Verwertung durch das ausschließliche Wohnungseigentum zumindest einfacher möglich als bei einem Bauherrenmodell, bei dem man nur ideelle Anteile am Objekt oder an einer KG hat. Obendrein: Wenn man Risiko "sehen" möchte, dann maximal in einer potentiellen, temporären Unvermietbarkeit. Diese ist jedoch zum einen im Wagnis bei der steuerlichen Prognoserechnung als auch in der Haushaltsrechnung hoffentlich berücksichtigt. Bin immer wieder erstaunt, was Bankberater zum Thema Zinsentwicklung so alles voraussagen - noch dazu über die nächsten 5 Jahre und das unter (Nicht-)Berücksichtigung der aktuellen Umstände. Gerade bei einer Vorsorgewohnung, bei der der Zinsaufwand in die steuerliche Betrachtung einfließt, würde ich persönlich auf "Nummer sicher" gehen. |

||

|

||

|

mir nicht. Ich gehe davon aus, dass dies der Fixzinssatz ist - insofern ist die Bankenmarge bedeutend geringer (alleine der der Kondition zugrundeliegende 25Y SWAP liegt aktuell bei etwa 1,09%). Kondition ist sehr ansehlich. wenn du wen findest, der dieselbe Zinskondition mit weniger Bearbeitungsgebühr offeriert .... Das Druckmittel ist bei dieser Zinskondition mehr oder weniger enden wollend, aber: "probieren geht über studieren". Das müsste besser gehen. |

||

|

||

|

Unsere Finanzberaterin sagte das vor 8 Jahren ebenfalls, und Sie hat Recht behalten  . Hätte Sie mir damals einen Fixzins empfohlen würde ich mich die letzten 8 Jahre lang ärgern so viel Geld in den Sand gesetzt zu haben. . Hätte Sie mir damals einen Fixzins empfohlen würde ich mich die letzten 8 Jahre lang ärgern so viel Geld in den Sand gesetzt zu haben. Bitte nicht falsch verstehen, jeder wird am Ende aufs eigene Bauchgefühl hören müssen, aber hier gibt es kein richtig oder falsch. Einfach deshalb weil die letzten 10 Jahre zb. jede Fixzins-Finanzierung ein großer Nachteil für den Kunden war. Und ich bin mir sicher das auch vor 10 Jahren das gleiche Thema hier war und so diskutiert wurde  . . Der KFZ-Mechaniker sagt ja auch seine Meinung zum Kunden wie lange die Bremsscheiben noch Schätzungsweise halten werden obwohl er da gar keinen Einfluss hat ob das tatsächlich eintreten wird. Ist vielleicht ein blöder Vergleich, aber gerade das erwartet man von einem Finanz/Bankberater. Entscheiden muss man es dann eh selbst. |

||

|

||

|

Das klingt so wie: "Ich hatte jetzt 20 Jahre eine Risikolebensversicherung laufen, lebe aber blöderweise noch immer, weshalb ich mich wegen der Geldverschwendung ärgere." Ja ist ein schlechter Vergleich - wüsste jeder Bankberater wohin die Geldreise geht, würde er / sie nicht beraten. Den Verschleiß einer Bremsscheibe kann man sehr leicht vorhersagen. Letztendlich wäre es ja jedem selbst überlassen wie finanziert wird. In der Realität holen wir uns aber ein Klumpenrisiko in die Banklandschaft und den Immobilienmarkt das dem zu erwarteten Gewinn nicht entspricht. Aktuell ist das Verhältnis Chance zu Risko in der Zinsenlandschaft nicht ausgewogen - es gibt keinen Spielraum mehr nach unten aber sehr sehr viel Luft nach oben. Solange Haushaltsrechnungen mit pauschalen Ausgabensätzen, die definitiv nicht die Realität widerspiegeln geschönt werden, feuern wir eine potentielle Blase an , die, sollte sie platzen, uns allen massive Probleme bereiten wird. In dieser Situation wäre es mEn die Aufgabe der Banken die Kriterien für variable Verzinsung massiv zu erhöhen (siehe FK - Kredite seit 2009). Fixverzinsung bedeutet für die Bankenlandschaft einen Pufferzeitraum in dem etwaige Verwerfungen am Finanzmarkt durchtaucht werden können. Wir stehen derzeit alle im Keller und pfeifen vor uns hin um die Angst zu kaschieren, dass etwas passieren könnte. Das traurige ist, dass bereits ein 3-Monats Euribor von 1% viele Jungfamilien am Zahnfleisch kauen lassen. |

||

|

||

| Hallo Rotkehle, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

Da kommen wieder die Berater ins Spiel, und auch der eigene Hausverstand, weil man einfach zu knapp kalkuliert hat, sowohl die Kunden als auch der Berater. Bei einer 3M variablen 200k Finanzierung auf 30 Jahre ist 1% grad mal grob 100 Euro pro Monat mehr (nach einigen Jahren Tilgung um einiges weniger logischerweise). |

||

|

||

|

Variabel können eh nur die finanzieren, die sich auch mindesten 2,8% fiktive Schattenrechnung leisten können 😉. Wenn ich die letzten 10 Jahre Revue passieren lasse: die Fixzinsen für 15J hatten eine spread von 0,875% bis 2,5%. Hingegen war der variable Aufschlag mit 0,75% bzw. 0,875% fast annähernd gleich. Also ja, die Bankerin bei Mustang hatte recht, vermutlich einfach aus Erfahrung - und vielleicht auch ein bisschen Glück. Ändert aber nichts an der Tatsache, dass variabel viel günstiger war. Die die seinerzeit 10J FX abgeschlossen hatten um die 2% sind dahingehend schwer unter Wasser. |

||

|

||

|

Danke für euren Input. Yes, Kredit 1, Kredit 2 1% + 1,375% ist BA, das andere Offert von der Erste B***. Andere Banken wie Wüsten*** haben es nicht geschafft, mir innerhalb von über einer Woche überhaupt ein Offert zu legen. Da Immo-Entscheidungen heutzutage schnell getroffen werden müssen (die Wohnungen waren quasi am Tag 1 der Vermarktung alle weg, nur durch Rücktritte hat man eine Chance), kann ich leider nicht so lange warten. Korrekt. Ich meinte damit mein eigenes Risiko, im Extremfall dass mir die Zinsen zu teuer werden. Ja natürlich ist ein Mietausfall bei der steuerlichen Prognose eingerechnet, allerdings ist der Zins ein ziemlicher Hebel - keiner kann einem Vorwerfen, dass man die variable Zinsentwicklung nicht korrekt vorhergesehen hat und die Wohnung daher insgesamt ein Minus war. Beim Fixzins sieht das ganze schon anders aus... Ich habe nicht vor, die Wohnungen zur Steuerersparnis zu erwerben, die sollen dann an meine Kinder gehen und meine Frau absichern, die durch die Kinderbetreuung schon erhebliche Gehaltseinbußen hat. Ich verstehe sie gut, auch ich habe schon Studien gelesen, die in Vergleichen der letzten 40 Jahre eigentlich immer variable Verzinsungen als mit im Vergleich damaligen Fixverzinsungen besser herausgerechnet haben - heisst, der variable Zins war in sehr vielen Fällen günstiger als der vergleichbare Fixzins des betrachteten Zeitraumes. Deshalb bin ich ja auch dauernd am überlegen: Einerseits, wie hier schon richtig dargestellt, muss gar nicht "viel" passieren und man steht mit dem 0,875 Aufschlag selbst im Vergleich zu 1,375 schon blöd da. Andererseits müsste rückwirkend betrachtet schon unheimlich "viel" passieren, um überhaupt in diese Regionen (Euribor 0,5% +) vorzustossen. Echt eine blöde Zeit für solche Enscheidungen, vor 1 Monat wäre die Sache wesentlich einfacher gewesen. Ich vermute (bitte nicht falsch verstehen), dass die Banken mit der derzeitigen Unsicherheitslage einfach Geld verdienen wollen mit der Unsicherheit der Leute. Der Swap geht weit nicht eindeutig in die Richtungen, die die Banken derzeit die Fixzinsen nach oben treiben (BA hat mit Anfang des Monats erhöht und erhöht jetzt schon wieder - bei 10J fix von 1% auf dann 1,5% in einem Monat!!!). LG |

||

|

||

|

Das stimmt so nicht, die Banken sind nur mit den Erhöhungen hinten nach. Der 10 Jahre Swap ist seit dem Tiefststand (-0,1%) um 1,2%-Punkte (auf 1,1%) gestiegen, 0,3% fix auf 10 Jahre (also SWAP +0,4%) gab es aber nie, eher +0,6-0,8% (ähnlich wie bei den varialben Aufschlägen halt, auch nicht ganz überraschend). Die SWAP Sätze würden daher aktuell auch 1,75% auf 10 Jahre fix hergeben (oder hätten im Sommer 2021 Konditionen deutlich unter 0,5% erlaubt, je nachdem was man als "fairen" Aufschlag annimmt). |

||

|

||

|

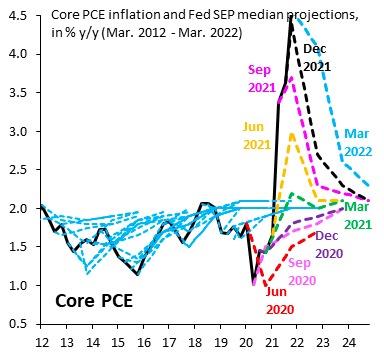

Es müsste wohl unheimlich viel passieren, damit dieser Bereich nicht erreicht wird. Die Inflations"prognosen" der Notenbanken sind ja längst keine wissenschaftlich fundierten Prognosen, sondern reines Wunschdenken. Ich finde das Bild beschreibt das ja prächtig (zwar USA, gilt aber in Europa genauso):  Auch das aktuelle Argument - in Europa haben wir noch keine steigenden Löhne, ergo keine Lohn-Preis-Spirale - ist blödsinn. Im Vergleich zu den USA sind in Europa die Lohnverhandlungen gewerkschaftlich organisiert, traditionell im Herbst für das jeweilig neue Jahr. Stand jetzt werden die Löhne natürlich im Bereich > 5% steigen müssen, alles andere führt zu massiven Reallohnverlusten. Die Inflation ist gekommen um zu bleiben. |

||

|

||

|

Und das wird sich somit variabel abbilden müssen. Wird also noch spannend... |

||

|

||

|

Auch nicht wirklich - auch vor Kriegsausbruch waren die Inflations- und Zinsaufwertungstendenzen an den Kapitalmärkten spürbar - und sichtbar. dafür gibt es die bekannten Zinssicherungsinstrumente. Klar - Banken (und prinzipiell alle Wirtschaftsunternehmen) führen ein "Betrieb", dessen wirtschaftlicher Unternehmenszweck die Erzielung von Gewinn ist. Ich werde aber auch nicht müde zu betonen, dass Kreditgeber NICHT mit der "Wette" gegen ihre Kreditkunden erfolgreich sind, sondern im Wesentlichen mit der Art und Weise, wie sie mit Zinsänderungs- und Kreditrisiken "hantieren" können. Das ist ihr Geschäft. Meinungen wie "die wissen vieles besser" oder "das sind ja Insider und der Kunde nicht" oder "die kennen die künftige Marktentwicklung", etc. entbehren der Realität. Mir ist es auch nach 25 Jahren im Bank- und Finanzgeschäft in unterschiedlichsten Positionen und Tätigkeiten mit entsprechender Aus- Vor- und Weiterbildung leider immer noch nicht möglich, aus Erfahrung zu sagen, welche Verzinsungsvariante am Ende die günstigste sein wird. Wenn wir aus Erfahrung antizipieren könnten, wie sich die Zins- und Renditekurven künftig entwickeln, wären wir allesamt die reichsten Menschen der Welt. eher so das stimmt. Ich will hier niemanden bekehren und von seinem Weg, variabel verzinst abzuschließen abbringen. Es ist wie ich auch vorher beschrieben habe eine Frage des Risikomanagements. Wir haben seit etwa 40 Jahren eine kontinuierliche Phase mehr oder weniger sinkender Inflation und Zinsen - bis zum Nullpunkt und auch darunter (nicht nur im Geldmarkt sondern auch im Kapitalmarkt - die 10 jährige deutsche Bundrendite war zeitweise bis zu 80BP unter Null). Daraus abzuleiten, dass wir im Laufe einer künftigen (Immobilien-)Kreditlaufzeit dauerhaft ähnliche Zustände haben werden, halte ich für zumindest hinterfragenswürdig - noch dazu mit jenen Rahmenbedingungen wie wir sie heute vorfinden. In Deutschland vermeldete das Arbeitsministerium soeben, dass die Renten zum 1. Juli um 5,35% in Westdeutschland und um 6,12% in Ostdeutschland steigen werden. Wer meint, dass die Lohnabschlüsse (auch in Österreich) viel tiefer ausfallen werden, dem bleibt das unbenommen - auch wer seine Zinsseite komplett "offen" lassen möchte, kann das tun. Ich möchte (und das mache ich auch in meinen Beratungsgesprächen) stets zu bedenken geben, dass der Zinshebel gerade zu Laufzeitbeginn gewaltig ist und spreche diese Risiken bewusst an. Wie in jedem Markt, gibt es auch im Zinsmarkt nicht nur ein Downside. Ob und wie stark das Upside noch werden und bleiben kann, werden wir sehen. Jeder kann sich sein Risiko selbst aussuchen.

|

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]