|

|

||

|

Das Recht, sich mit nur 1% der Kosten (einseitig) freizukaufen, hebelt die Kalkulation aus. Anders wäre es, wenn die Bank das auch dürfte. Stark vereinfacht: Bank begibt Anleihe mit 4%, vergibt einen Kredit mit 5%. Egal, was die Zinsen machen, beide Vertragspartner sind festgenagelt (bzw. regelt es sich über den Kurs bei der Anleihe). Jetzt fallen die Zinsen auf 1%. Kreditnehmer kauft sich mit 1% frei, der Anleihegläubiger will aber weiterhin seine 4% haben. Wie willst du dieses Risiko zu nur ansatzweise vernünftigen Kosten hedgen? Ich brauche ein Produkt, dass mir viel Geld zahlt, wenn der 3 Monats-Euribor oder (da fängt es schon an) der 10y Swap auf 1% fällt. Billig wird das nicht. Die 10% Kosten für die Bank von Speedcat sind sicher realistisch im Kreditpool (alle werden nicht umschulden), im Einzelfall (Zinsen fallen von 4% auf 1% sind wir da gleich einmal bei 40% - entspricht entgangene Zinsen). zu Italien: Eben, Italien wächst, da Schulden gemacht werden. Nicht aus eigener Kraft. Und klar kann die EZB umschichten, nur steigen dann die Zinslasten der anderen Länder. Ewig geht das nicht. Neues Geld wird es schwer geben (Inflation). Übrigens: Globale Geldmenge steigt seit einigen Wochen (Japan, China) |

||

|

||

|

Hallo speeeedcat, hier gibt es dazu Erfahrungen und Preise: Aktuelle Aufschläge Hypothekar-Kredite 2023 |

||

|

||

|

Kein Geschäft zu machen ist auch keine Lösung😂. Nein. Zumindest ist mir nichts bekannt. Ich kann mir auch nicht vorstellen, dass so ein Passus in den AGB' s rechtlich standhalten würde. |

||

|

||

|

Wenn ich die Einlagenseite absichere, habe ich dann auch keinen Gewinn. Das bedeutet, ich muss ins Risiko gehen. Sehr riskant... @Muehl4tler Davon rede ich, dass ich glaube, dass es bald keine Fixzinssätze mehr geben wird. |

||

|

||

|

Spaß beiseite, ich glaube an eines der folgende Szenarien: 1. keine Fixzinssätze mehr 2. Weitergabe der tatsächlichen Auflösungskosten |

||

|

||

|

wirklich stark vereinfacht, denn: 1) setzt das voraus, dass der überwiegende Teil der Passiva heimischer Institute verbrieft ist. Nachdem die Bank Austria in diesem Forum überdurchschnittlich oft vorkommt, bleiben wir gleich bei ihr. In ihrem Finanzbericht 2021 weist sie finanzielle Verbindlichkeiten von 101 Mrd. aus - davon lediglich 10 Mrd. verbrieft (Anleihen, Schuldscheindarlehen, etc.). Bedeutet gleichzeitig, dass es sich beim Rest mehr oder weniger um (unverbriefte) Einlagen handelt. Diese werden ganz/zum Teil/gar nicht/in bestimmten Laufzeitenbändern/Makro/etc. abgesichert oder auch nicht. Wenn nun die Zinsen auf 1% fallen (lustig, dass in diesem Umfeld von stark sinkenden Zinsen gesprochen wird), dann sind die Aufwertungsgewinne dieser Absicherungen "enorm". 2) natürlich - du hast Recht: bei sinkendem Zinsgefüge sinkt der Marktwert für die Absicherung von Aktiva (Finanzierungen) ebenso "enorm" - und vom Kreditnehmer kann lediglich 1% Pönale verlangt werden. Hier kennen wir aber ebenso wenig wie auf der Passivseite das bankeigene Aktiv-/Passivmanagement. Wir wissen nicht, welche Kredite mit welchen Laufzeiten, ob und wie (siehe oben) und zu welchem Zeitpunkt abgesichert wurden. Nur weil jetzt Zinsen steigen oder fallen, bedeutet das nicht automatisch, dass enorme Verluste auf der einen oder auf der anderen Seite entstehen. Möglicherweise trifft man die Entscheidung, dass bei 5 oder 6% in Kreditbereich gar nichts oder wenig gesichert wird - ebenso wie man sich bei der Einlagenseite bei Nullzinsniveau vielleicht auch entschieden hat nicht zu sichern. freilich - bei sinkendem Zinsgefüge würde mir mein Receiver-SWAP (ich bekomme fix und zahle variabel) viel Freude bereiten. das ist keine "Kann-Bestimmung" - die EURO-Länder haften vertraglich im Ausmaß ihres Kapitalschlüssels. Fällt ein Anleiheschuldner der EZB aus, so ist z.B. Deutschland mit 27,9% "dabei". das hat man in den vergangenen Monaten und auch aktuell öfters beobachten können - einige Banken/Sektoren haben sich von gewissen Fixzinslaufzeiten verabschiedet, andere wiederum haben die Konditionen bei bestimmten Laufzeiten attraktiviert. Hängt halt von den bankeigenen Voraussetzungen ab. |

||

|

||

| Hallo LiConsult, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

|

Das zu beurteilen, sowohl für ein konkretes Institut oder überhaupt für die gesamte heimische Bankenlandschaft übersteigt meine Kompetenz. |

||

|

||

|

Es ging nicht um die gesamte heimische Bankenlandschaft.... Ich hatte vom GF der BAF geschrieben, der diese Zahl genannt hat. |

||

|

||

|

Von welchem Szenario ging er dabei aus? |

||

|

||

|

Von keinem bestimmten. |

||

|

||

|

eigenartig, gut, interessiert mich prinzipiell natürlich sehr, weil man das als Bankkonzern nie isoliert betrachten kann. Werde ihn bei nächster Gelegenheit mal diesbezüglich interviewen. |

||

|

||

|

Banken schöpfen Geld aus dem nichts um es an Kunden weiterzugeben. Mein Mitleid hält sich wahrhaftig in Grenzen. Der Verlust durch Sondertilgung/Ablöse ist kein Verlust, sondern ein geringerer Gewinn. |

||

|

||

|

Alles richtig, bin auch nicht die Caritas. Aber bei niedrigerem Gewinn werden die Margen in anderen Bereichen erhöht (Gebühren, Konditionen, etcpp) |

||

|

||

|

Dem kann ich nicht beipflichten. "Mitleid" habe ich zwar auch keines, jedoch: bei Absicherung zu einem "hohen" Zinsniveau und zeitlich nahem Zinsverfall inkl. Umschuldung/Abdeckung kann die Absicherungsposition (und auch die gesamte Kreditposition an sich) isoliert betrachtet sehr wohl ein (deutliches) Verlustgeschäft werden. Freilich - wenn keine interne Absicherung vorgenommen wurde, dann bleibt nur mehr der "Mindergewinn" übrig. richtig - die Geldschöpfung ist ein zentrales Element unseres Geld-/Wirtschaftssystems |

||

|

||

|

Habe 2 Finazierungsnabeote für die Sanierung eines Wohnhauses liegen und würde gerne eure Einschätzung und Tendenz zu den Konditionen bzw zum besseren Angebot wissen... Gesamtlaufzeit bei beiden 30 Jahre, Tilgungsfreiezeit und Sondertilgugn bis 20t€ / Jahr ist bei beiden gleich... Oberbank 3,65% fix für 15 Jahre anschließend variabel mit 1% Aufschlag auf 3M-Euribor BankAustria Splitvariante 50/50 50% Fixzins: 3,375% für 25 Jahre danach 0,875% auf 3M-Euribor 50% Vaiabel: 0,875% auf 3M-Euribor Einmalkosten und KF-Gebühr ca. 6000€ mehr als bei der Oberbank Wie seht ihr die Konditionen allgemein? Welches Angebot würdet ihr in der aktuellen Situation empfehlen? |

||

|

||

|

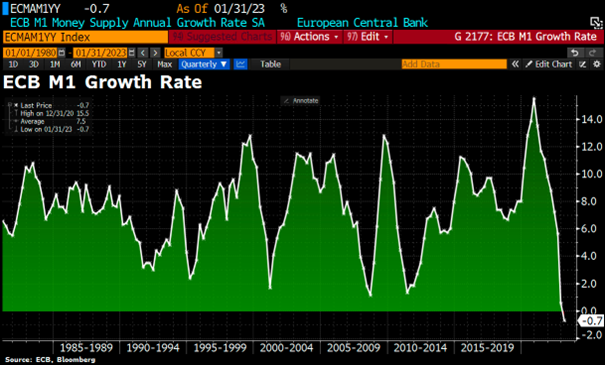

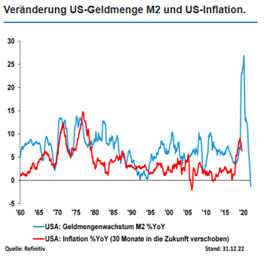

dafür sinkt jene im EUR-Raum - das Wachstum des M1-Aggregat ist das erste mal seit Erfassung der Statistik negativ  Auch das Wachstum des breiter gefassten M3-Aggregats hat sich verlangsamt (Dezember 4,1% - aktuell 3,5%). Auch mit ein Grund, warum sich die EZB im Spagat zwischen Bilanzsummenreduktion und Leitzinserhöhung so schwer tut. btw: in den USA sieht es nicht anders aus - hier ist das Wachstum des M2-Aggregats das erste mal in der Nachkriegszeit negativ.  Der "Markt" dürfte von der Erwartung eines Endes des Anhebungszyklus offenbar wieder etwas abrücken - 10Y Rendite Deutsche Bundesanleihen auf höchstem Stand seit 2011.  |

||

|

||

|

Wenn ich einen Zinsvorteil in der 15Y-Fixzinsperiode von 0,275% p.a. in Anspruch nehmen kann, dann würde ich das tun. Die Oberbank verrechnet die Bearbeitungsgebühr anteilsmäßig im Rahmen des quartalsweisen Kontoabschlusses. Bei der Bank Austria erfolgt dies einmalig zu Laufzeitbeginn. sehr gut aktuell hängt von der eigenen Zinserwartung und dem Wunsch nach Ratenplanbarkeit ab - da wird es viele Meinungen geben. |

||

|

||

|

Die angebotenen Konditionen sind bei beiden Banken jeweils deren top_Konditionen, bei der OB vorstandsgenehmigt. Es liegt an dir, ob du langfristig 25J abschließen willst oder eben nur 15 Jahre, dafür früher variabel bist. Die OB verlangt zusätzlich zur Kontoführungsgebühr eine Gestionsprovisioin (=Bearbeitungsgebühr). |

||

|

||

|

Beim Fixteil spricht natürlich alles für die BA allerdings gibt es diese Kondition nur wenn ich auch 50% vom Kreditvolumen in variabel nehme! |

||

|

||

|

Ja, das stimmt. Wenn du alles Fix nimmst, um ein Achtel schlechter, also 3,5%. Ist immer noch absolut top, weil die Fixierung 10J länger ist - und trotzdem um ein Achtel günstiger als die OB mit 15J Fixierung. HYPO OÖ avisiert mit 01.03. eine Zinserhöhung. Was aufgrund der aktuellen SWAP' s nicht verwundet. Bin gespannt, wann und ob die BA anpasst. Momentan ist *noch* nichts bekannt. |

||

|

||

|

Leider sieht man nicht rein wie viele Kredite zu welchen Konditionen vergeben werden. Aber gefühlsmäßig aus Gesprächen und den Foren würde ich zum Schluss kommen, 3,5% ist in etwa eine Grenze, darüber dürften die Abschlüsse mit jedem Achtel drastisch einbrechen. |

||

|

||

|

Ja, das ist psychologisch sicher wirksam. Wobei vor ein paar wenigen Monaten lag diese Grenze bei 3%. Alles was darunter war, wurde noch als günstig gesehen (was ja langzeitbetrachtet ja auch so ist). Die 3,5% sind die neuen 2,75%. Alles was ne 4 davor stehen hat, ist derzeit aus meiner Wahrnehmung nicht verkaufbar. |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]